钟正生、张璐:今年初以来的经济数据似乎非常“亮眼”,但当前的中国宏观经济形势也许只能用“乍暖还寒”来形容。

制造业在中国固定资产投资中的占比约为1/3,其走向对于判断中国经济的走势具有重要意义。2016下半年以来,制造业投资累计增速出现了近3年来的首次回升,令市场上看好2017制造业回暖、甚至认为新一轮周期已经启动的观点逐渐增多。总结来看,对制造业的乐观态度主要出于两方面:一是,制造业经过三年多的去产能,或已接近产能出清,从而投资可能触底反弹;二是,制造业的补库存周期或将推动投资显著回升。

本文从产能周期与库存周期相叠加的角度,详细梳理制造业各行业在去产能和补库存中所处的阶段,进而对2017年制造业投资回升的动能究竟有多强做出判断。

一、产能周期的视角

我们选取行业集中度增速、PPI同比、固定资产投资累计同比三项指标,综合判断28个制造业行业目前去产能所处的阶段。选取这些指标的合理性分别在于:1)行业集中度增速。本轮中国经济的产能过剩主要源于产能的分散化和低效率,因此,去产能的推进在很大程度上表现为产业集中度的提升。我们以各行业“资产总额/企业数量”来度量行业集中度,从其同比增速的变动中,可以大致观察到各行业的去产能节奏。2)行业PPI同比。在本轮工业品价格回升中,上、中、下游价格涨幅不均,PPI的上涨主要集中在上游,而很多中、下游行业由于需求不足(或者说产能仍相对过剩),在上游价格大幅上涨的情况下,提价能力相对有限。因此,从行业PPI同比的相对增幅上,也可以体现其去产能是否相对充分。3)固定资产投资增速。这是刻画各制造业行业投资扩产意愿最直接的指标。

综合各行业PPI、行业集中度和投资增速的变化情况来看,绝大多数行业仍处于去产能进程中(15/28),从而2017年制造业去产能的大格局仍将延续。上游行业因价格大幅上涨,去产能节奏放缓(6/28),加之少数行业产能已接近出清(3/28),这些或给制造业投资带来些许上升动能。

1)上游的石油加工、钢铁、化工、煤炭和橡胶行业,近期去产能节奏明显放缓。这主要源于去年的供给收缩与需求刺激,导致其产成品价格上涨较快,利润改善削弱了企业去产能的动力。2016年,两大去产能的标杆行业钢铁和煤炭,利润总额分别同比增长2.20倍和3.64倍。在此情况下,若没有行政上的加码干预,去产能势必明显放缓。

2)中游行业普遍处于去产能进程中,只有“造纸及纸制品业”可能已接近产能出清。值得注意的是,通用和专用设备制造业近期常与对朱格拉周期的讨论相联系。朱格拉周期是由设备更新换代所驱动的投资周期,若朱格拉周期触底回升,则可能最先体现为设备制造业需求的显著好转。然而,从目前通用和专用设备制造业均仍处于去产能进程中的情况来看,即便设备更新需求明显增加,对这两个行业投资的拉动或也相对有限。此外,造纸行业常被作为“制造业去产能接近尾声”的论据,但从我们梳理结果来看,造纸行业只是个例。

3)下游行业分化较为明显,去产能未开始、进行中、近完成均存在,但中间居多。其中值得注意的是汽车制造业,在购置税减半政策影响下,2016年中国汽车产销创下历史新高,但需求转好并未改变其产能过剩的格局。2017年随着汽车税收优惠减少、销量下滑,汽车行业去产能或将进一步提速。

近期,对2017年制造业景气转好不乏乐观看法,其中较有影响力的观点有二:

一是,认为2017年可能进入朱格拉周期的上行初段。朱格拉周期是由机器设备更迭所驱动的经济周期,其时长在8-10年。近30年美国和日本的国内投资走势都存在明显的朱格拉周期。中国自1982年起也经历了三轮完整的朱格拉周期。今年,我们正处于2010年开始的第四轮周期的第7年。从美国、日本和中国过去的经验时长来判断(8-11年),新一轮朱格拉周期的上行至少要到2018年才会出现。而且,结合中国第三轮投资周期的高点明显下移,以及当前人口老龄化和国际需求未有效抬升的长周期背景来看,即便在即将来临的新一轮朱格拉周期中,投资上行的动能可能进一步减弱。因此,2017年中国可能仍处于朱格拉周期的筑底阶段,即便新一轮周期开启,投资上行的动能也是偏弱的。

二是,认为2016年实际利率显著下行,令企业融资成本下降,ROE和ROIC有所提升,从而对制造业投资回暖有一定刺激作用。这种观点以PPI同比作为平减指数,对贷款利率进行调整,的确可以看到企业实际贷款利率的大幅下行。然而,如果以PPI的生产资料分项作为上游价格的表征,以PPI的生活资料分项作为下游价格的表征,则可看到:2016年,上游行业的实际贷款利率下降了12.2个百分点(年底只有1.1%);而下游行业的实际贷款利率仅下降了1个百分点(年底为5%)。

换句话说,上游行业价格上涨的确使得其融资成本相对降低,但下游行业由于提价能力有限,事实上可能并未感受到融资成本的明显下行。因此,恐怕不能得出企业融资成本已经普降的结论,从而对中、下游行业投资回暖的前景仍需谨慎判断;而上游行业由于仍面临较严厉的去产能政策,尽管其实际融资成本大幅降低,但投资扩张的动能也极为有限。

二、库存周期的视角

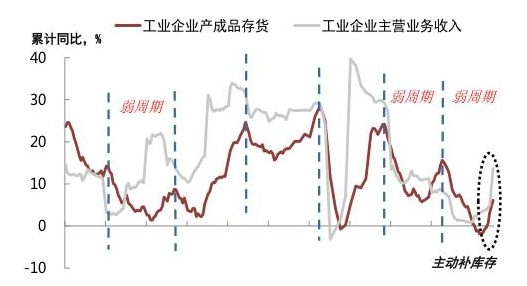

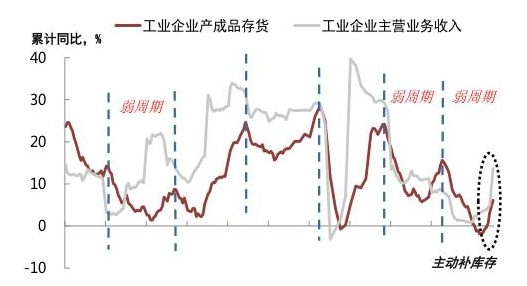

库存周期平均长度为40个月,属于短周期。按照每一轮库存周期的波峰划分,中国自1996年以来经历了5轮库存周期。长度分别为1998-2001年的40.6个月,2001-2004年的44.6个月,2004-2008年的42.7个月,2008-2011年的38.5个月,2011-2014年的34.5个月,平均库存周期长度为40.2个月。目前,中国处于自2014年8月开始的库存周期。结合工业企业产成品存货和工业企业主营业务收入的累计同比增速判断,本轮周期从2016年6月开始进入主动补库存阶段。

本轮库存周期与去产能相叠加,大概率为弱周期。在前述五轮库存周期中,有三轮周期偏强,分别是2001-2004年,2004-2008年,2008-2011年;有两轮周期偏弱,分别为1998-2001年,2011-2014年。值得注意的是,在强周期中,2001-2004年是由贸易全球化因素驱动,2004-2008年中国经济整体向好,2008-2011年国家推行4万亿强刺激,这些背景均难再现。而在弱周期中,1998-2001年和2011-2014年的库存周期都叠加了去产能进程,这两轮库存周期的上升期分别只占整个周期长度的32%和35%。

以周期长度和阶段判断来看,本轮制造业补库存的周期已经走到了中后段(图表1)。预计补库存过程到今年下半年就会结束,且库存增速进一步提升的潜力并不强。如前所述,本轮库存周期因叠加去产能的背景,大概率是一个弱周期。在1998-2001年和2011-2014年这两轮弱周期中,主动补库存的持续时间大概为2-3个季度,而目前本轮周期的主动补库存阶段已接近3个季度。但考虑到本轮制造业去产能较2013年更为充分,产能的去化可能会制约补库存的速度,因此,预计未来最多还会有1个季度左右的主动补库存。

图表1:本轮库存周期或已处于中后段

进一步地,我们梳理了2011-2014年的库存周期中补库存时期的行业次序。在此阶段,各个行业几乎是“一窝蜂地”补库存,并不存在特定的行业次序,且最滞后的行业也只晚于整体行业约7个月左右。在2016年6月开始的本轮补库存周期中,截至去年年底,28个制造业行业中,只有7个尚未开启补库存进程。从以往补库存经验来看,可以预期这7个行业的补库存会于近期启动。但这剩余几个行业在制造业投资中占比仅为13%,因而其补库存对制造业投资的整体拉动作用有限。

三、判断新周期已启动为时尚早

2017年制造业去产能的大格局仍将延续。但上游涨价导致的去产能放缓,以及少数行业产能已接近出清,或令制造业投资有小幅回升;而去产能背景下,本轮制造业补库存周期已经走到了中后段,预计补库存过程到2017下半年就会结束,且库存增速进一步提升的潜力并不强。因此,从产能与库存周期的叠加来看,对2017年制造业回升的动能不宜抱有过高期待。

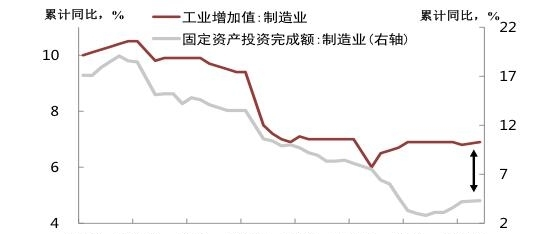

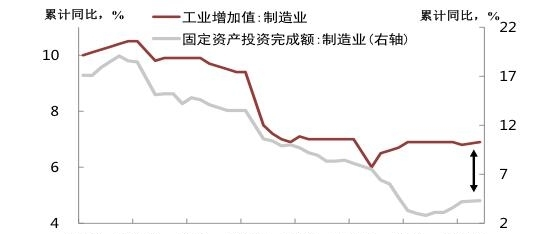

一个值得关注的现象是,去年以来“投资稳、生产暖”的格局或许仍将延续。去年以来,上游工业品价格急速上涨,但这种上涨主要由偏行政化的去产能带来,而没有太扎实和可持续的终端需求支撑。在此背景下,企业更可能在现有产能下提高产能利用率,而不太可能大规模地扩张产能。这是去年制造业投资与生产两项指标出现明显分化的重要原因(图表2)。2017年初以来,即便上半年房地产投资相对平稳、基建投资热情高涨、出口需求明显改善,似乎足以支撑经济的总需求继续向好,但在去产能仍将继续推进的背景下,我们可能只会看到制造业企业继续“以销定产”地提高产能利用率。制造业投资的真正回暖,既需要去产能继续取得决定性进展,也需要经济新增长点的浮现。如此,制造业企业投资扩产的信心才可得到有效恢复。

图表2:2016年以来制造业呈现出“投资冷、生产稳”的特征

今年初以来的经济数据似乎非常“亮眼”,但当前的中国宏观经济形势也许只能用“乍暖还寒”来形容。首先,本轮房地产周期“高库存”、“低土地供应”的特征意味着,房地产投资的“惯性”或很难持续到今年下半年。其次,房地产投资对制造业投资有较为明显的领先性,且本轮房地产投资回升幅度较小,也不足以带动制造业投资出现大幅回升。再次,高基数和资金来源制约下,基建投资难以完全对冲房地产投资下行的压力。最后,近期中国出口虽有所改善,但仍然面临着欧洲政局动荡和特朗普贸易保护主义的现实挑战。2017年下半年,经济总需求下滑或将导致制造业投资与生产均转差,制造业复苏的美好故事尚需假以时日。

![]()

![]()

相关文章

相关文章 网友点评

网友点评

热门资讯

热门资讯 精彩导读

精彩导读 关注我们

关注我们