因康得新事件被证监会调查的瑞华会计师事务所,目前其服务的多个IPO、定增、可转债项目均被叫停,其中就包括锂电设备企业光大激光的IPO项目。值得一提的是,7月5日,光大激光才在证监会官网披露了招股说明书(申报稿)(以下简称招股书),此次IPO中止距其招股书披露不到一个月。

根据招股书,光大激光拟募资5.83亿元,用于自动化装备生产基地项目、研发中心建设项目、信息化管理平台建设项目以及补充营运资金等。虽然因“踩雷”瑞华中止IPO,但《每日经济新闻》记者研究招股书发现,其自身存在多重隐患:应收账款居高不下、经营活动产生现金流量净额连续三年为负、毛利率低于同行,甚至为了赢得客户主动降低项目投标毛利率。此外,光大激光身上还有区别于行业的“个性”:2016年业绩主要依靠政府补助才转亏为盈,2018年与银隆新能源1.05亿元的设备合同遭到了退货处理……

在动力电池行业马太效应“催化”之下,锂电设备企业发展的不确定性越来越高。8个月前,大族激光副总裁黄祥虎曾在接受记者专访时直言,目前锂电设备竞争空前激烈,设备本身成本高毛利低,低价竞争在行业内比较普遍,资金风险压力将会越来越大,可能会出现有些企业不赚钱。

黄祥虎提及的问题,如今在光大激光身上一一显现。

增值税即征即退金额畸高

根据光大激光招股书,2016年、2017年及2018年公司的营业收入分别为3.06亿元、4.25亿元及6.01亿元,净利润分别为251.11万元、3695.84万元及5148.27万元,扣非净利润分别为1703.46万元、3272.35万元及4924.92万元。尤其是在2017年,公司营收同比增长38.89%,但净利润同比增长了近14倍。

《每日经济新闻》记者注意到,2016年~2018年,光大激光的营业利润分别为-1068.54万元、3789.66万元及5453.38万元。

进一步研究可以发现,之所以2016年公司的净利润为正,在于光大激光在该年度收到了多笔总计1228.94万元的政府补助,并将其计入营业外收入,而在2017年和2018年,光大激光则按照新会计准则要求将部分政府补助计入其他收益,分别为1255.01万元和2099.37万元。记者计算发现,2016年度~2018年度,上述政府补助分别占光大激光净利润的489.4%、33.96%、40.78%。

若扣除计入营业外收入的1228.94万元的政府补助,光大激光2016年净利润应为亏损。具体来看,在1228.94万元的政府补助中,金额最大的一笔来自国家税务局875.24万元的“软件增值税即征即退”,紧随其后的是深圳市经信委121万元的“动力电池模组及PACK成套智能制造设”项目。

有财税专家告诉记者,国务院对软件行业有增值税即征即退的优惠政策,而软件企业一般可以直接申请高新技术企业,再享受所得税减免的政策优惠,因此,即使公司销售额和利润率很高,也只需缴纳很少的税金。

光大激光在招股书中指出,公司享受高新技术企业所得税优惠、子公司光大软件“两免三减半”企业所得税优惠、软件产品增值税即征即退等优惠政策。《每日经济新闻》记者注意到,光大激光子公司光大软件成立于2015年4月,主要为光大激光提供软件开发服务,2018年的净利润高达2140.26万元。

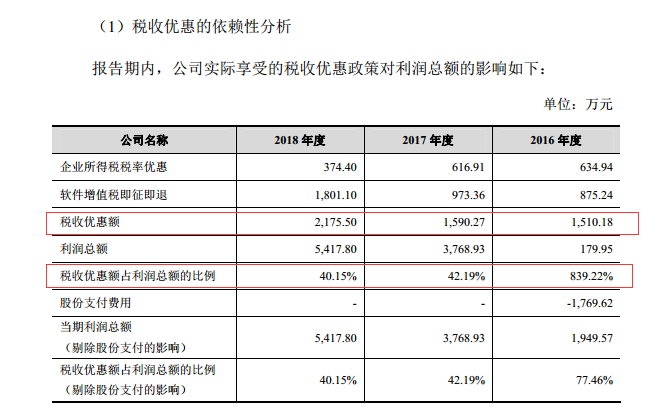

招股书显示,报告期内,光大激光享受税收优惠金额分别为1510.18万元、1590.27万元和2160.50万元,占当期利润总额的比例分别为839.22%、42.19%和40.15%。其中,软件产品增值税即征即退的金额分别为875.24万元、973.36万元和1801.10万元,呈大幅增长态势,分别占当期利润总额的486.38%、25.83%、33.24%。

图片来源:招股书(申报稿)截图

随后,记者查阅先导智能、赢合科技等其它可比上市公司财务数据发现,赢合科技在2017年及2018年享受的增值税即征即退分别为2282.49万元和2962.01万元,分别占当期利润总额的9.09%及7.89%;先导智能在2017年及2018年享受的增值税即征即退分别为9542.87万元、1.21亿元,分别占当期利润总额的15.3%、14.42%。

由此可见,2017年及2018年,虽然光大激光软件产品增值税即征即退金额小于赢合科技和先导智能,但这两家公司的利润总额均远高于光大激光,相较之下,光大激光增值税即征即退金额在当期利润总额中的占比要高出许多。

对此,光大激光在招股书只是简单解释称,公司获得的税收优惠金额占当期净利润比例较高,同时公司享受的税收优惠政策具备行业普遍性,相关政策具有持续性,与公司经营业务密切相关,属于公司的经常性所得,公司对税收优惠不存在严重依赖。

亿元订单遭成都银隆退货

《每日经济新闻》记者了解到,作为一家非标设备制造企业,光大激光主要生产的是定制化产品,具有较强的专用性。这就意味着,如果客户不能按照合同约定购买公司产品,企业可能发生存货滞销和跌价的风险。而银隆新能源的退货风波,便是现阶段光大激光不得不面对的最大风险。

光大激光在招股书中特别提到,2018年7月,公司与成都市银隆新能源有限责任公司(以下简称成都银隆)达成协议,终止双方于2017年6月签署的设备购销协议(合同含税金额为1.05亿元),合同标的物两条模组PACK生产线做退货处理,截至招股书签署日,上述货物尚未完全退回。

光大激光解释称,公司2018年末发出商品余额较高,主要系成都银隆因其自身经营状况,拟退回已发货的2条模组PACK自动化生产线,存货余额为5695.26万元。光大激光坦言,公司将成都银隆两条生产线纳入发出商品核算,已按照谨慎性原则计提了存货跌价准备,如公司不能及时出售或处理,可能会发生进一步的资产减值损失,对公司经营造成不利影响。

值得注意的是,2016年和2017年,珠海格力智能装备有限公司(以下简称格力装备)分别位居光大激光第二大、第一大客户,公司对其销售收入分别为4725.64万元、6984.53万元。

另外,报告期各期末,在光大激光应收账款前五大客户名单中,格力装备分别位居第二、第一、第二大客户,金额分别为3450.30万元、5402.33万元和5373.29万(账龄1至2两年)+243万元(1年以内),占应收账款总额的比例分别为21.76%、23.87%、15.82%(账龄1至2年)+0.72%(1年以内)。

客户格力装备帮银隆采购?

《每日经济新闻》记者采访了解到,光大激光向格力装备销售锂电设备,但其背后真正的客户或为银隆新能源。一位业内人士告诉记者,自从格力电器董事长董明珠入股银隆新能源以来,每年格力方面与银隆公司都会发生较大金额的关联交易,子公司格力装备会帮助银隆新能源对外采购锂电设备。但光大激光在招股书中对格力装备与银隆新能源的关系并未提及,事实上,早前科恒股份发布的多份交易公告、联赢激光披露的科创板招股书(申报稿)等均可证明一二。

2017年4月,科恒股份子公司浩能科技与格力装备签订了两份锂电设备的《采购合同》,总价3.72亿元(含税);2017年9月,浩能科技陆续将合同设备运送到格力装备指定的场所(天津银隆和成都银隆),并于2017年年底前完成了安装调试工作,但由于设备使用方(天津银隆和成都银隆)经营情况不及预期,产线投产计划停滞,生产处于不正常状态,因此,格力装备对浩能科技上述合同所涉设备的验收工作也相应延后。

2018年10月,科恒股份公告称,子公司浩能科技与格力装备此前签订的两份采购合同,双方协商采购总价由3.72亿元(含税)变更为2.77亿元(含税),主要是因为考虑到银隆公司目前整体的经营现状,其已不具备正常投产的条件,如维持原先合同条款,合同难以执行。

而同样的问题也曾在联赢激光身上上演。

“据我判断,银隆之所以通过格力装备对外采购锂电设备,在于格力的议价能力会相对高一些,而且格力与银隆之间再进行交易,也可从中再进行一定的利润调节。”有行业人士向记者如此分析相关交易背后的缘由。

在今年的股东大会上,格力电器方面曾对外表示,目前没有投资银隆的计划,在经历股权之争后,银隆当前经营情况依旧未知,光大激光对格力装备的应收账款能否如期收回,尤其是还有一笔账龄超过1年的5373.29万元应收账款,均未可知。

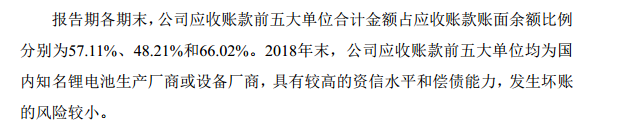

而光大激光在招股书中这样表示,应收账款前五大单位均为国内知名锂电池生产厂商或设备厂商,具有较高的资信水平和偿债能力,发生坏账的风险较小。

图片来源:招股书(申报稿)截图

“银隆的案例已经表明了当大客户自身发生重大经营困难时,企业的各项财务指标将被‘殃及’。再加上,锂电设备行业超长的营业周期,进一步加大了各项财务风险的可能性。”上述行业人士表示。

上海明伦律师事务所律师王智斌在接受《每日经济新闻》记者采访时表示,如果最终客户的状况不必然影响公司稳健运营,公司业绩不会因该销售渠道而出现业绩大幅波动的风险,拟IPO企业可以不披露最终客户的情况。反之,如果最终客户采购额占拟IPO企业当年销售额的比重比较高,而该最终客户是否持续采购存在不确定性,这种情况下,拟IPO企业应当如实披露风险。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们