如果你对美容有所了解,应该会知道那些在韩国飞北京航班上头部被包扎的像个粽子似的美女们,其实就是到美容医院被韩国美容师欧巴割了几刀。只是这刀不是“金丝大环刀”,而是激光刀。

当然,激光刀不只是可以用于美容,目前在医疗领域的应用已经非常广泛:为我们所熟知的用以做放射治疗的伽马刀其实就是一种激光,切近视眼的医疗技术也是用激光。一家大型三甲医院应用激光技术的科室,最少也不会少于10个。

医疗激光也只是激光应用的一部分,在民用领域:能量激光、信息激光、激光防伪、敏感元器件、物联科技;机械、汽车、航空、钢铁、造船、电子、通讯等大型制造产业中,激光都被广泛应用,“光加工”工业革命已是全球趋势;在军事方面:高功率、高光束质量光纤激光器,已成欧美军事大国定向新概念武器首选光源之一,“光对抗”很有可能推动全球军事变革。

激光已经以“无所不能”之势,走进各行各业。7年前,美国GDP的50%都与激光相关产业有关。

中国市场规模增长迅速,2017年有望突破450亿

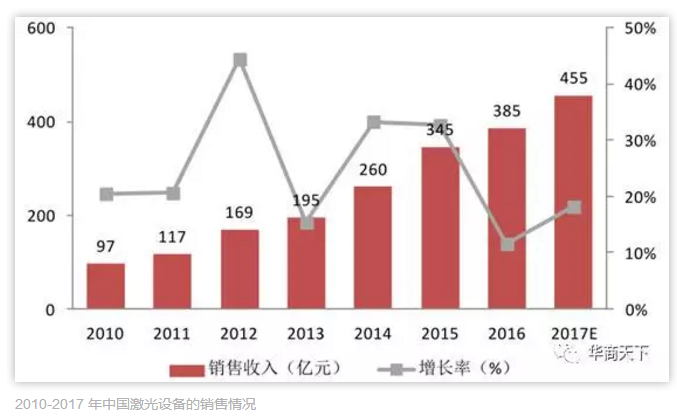

中国激光产业市场起步较晚,但随着中国装备制造业的迅猛发展,近年来的中国激光产业发展迅速。尤其是2010 年以来,因为技术的逐步成熟,产业链下游的应用市场不断拓展,中国激光产业也逐渐驶入高速发展期,市场规模日趋增长。

根据相关报告,2012-2016年,全球激光器行业收入规模从87亿美元增加至2016年的104亿美元,年复合增长率为4.47%。事实上,至2015 年,中国已经取代欧洲,首次成为激光器最大的消费市场,市场规模增长至28亿美元左右,约占全球市场规模的 29%。由于中国的企业数量多,人口基数大,只要激光技术能应用到某几个行业,就能带来B端企业的大量应用,从而实现市场规模的快速增长。

中国是世界制造工厂,制造业市场活跃,因此也是工业激光设备的主要市场。而在宏观经济发展、制造业产业升级、国家政策支持等因素的影响下,我国激光行业市场增长迅速。2016年,在工业、信息、商业、医用和科研领域的激光设备(含进口)市场销售总收入高达 385 亿元,较2015年增长了12个百分点。

预计 2017 年,中国激光设备市场销售总收入有望突破 455 亿元。中国工业激光产业,已成受高度关注的产业之一。

国际巨头看好中国未来市场,大型激光企业纷纷入局

欧美以及日本的激光企业在技术上相对成熟,并逐步在助力各自国家的制造业升级之后,早在几年前也将目光瞄准了正在发展的中国市场。因为国内市场因为以下几点原因,势必会迎来产业大爆发。

首先,相对欧美,中国的制造业体量更大,上千万企业面临着生产设备的升级;

其次,中国制造业相对欧美市场比较落后,大致处于工业2.0-工业3.0之间,企业向工业4.0阶段迈进,激光参与的生产过程更加快速高效与节能,并可以一定程度的避免污染,使得激光设备成为首选,设备需求旺盛;

第三,“中国制造2025”等一系列政策出台,从制造业大国向制造业强国的目标确定,加速了中国制造业升级转型的进程;

第四,据美国科学和技术政策办公室的分析与统计,2010年美国GDP的 50%(约 7.50 万亿美元)都与激光产业相关,相对这个比例,中国市场势必会让国外激光企业垂涎。

可以预见,几年后的中国成为全球最大的激光应用市场。生产设备“激光化”升级在成为国内制造业必需的同时,也成了国外激光厂商进入中国市场的必然。

事实上,中国激光市场增长速度已经超过了欧美等国。2016 年,中国激光企业龙头大族激光与华工科技的增长率分别为 26.50%、24.55%,收入增长均高于国外企业。

鉴于中国激光应用市场的高速增长,德国TRUMPF、美国COHERENT、IPG、NEWPORT(光谱物理公司 )、加拿大GSI、瑞士BYSTRONIC(百超)、日本AMADA(天田株式会社 )、MAZAK(山崎马扎克 )、意大利ELEN等国际巨头纷纷入局中国市场,已经形成群雄逐鹿之景象。

国外企业进军中国,大多采取与国内企业合作的方式,毕竟时间不等人,在激光发展阶段作好布局以保证利润最大化才是首选。譬如,美国IPG与中国大族激光合作后,极大的占领了中国的市场;意大利ELEN集团与楚天激光合资成立奔腾激光,虽然还未上市但产值已超10亿元,已成中国激光产业的中坚力量。

国内企业发展迅速,三家市值超百亿

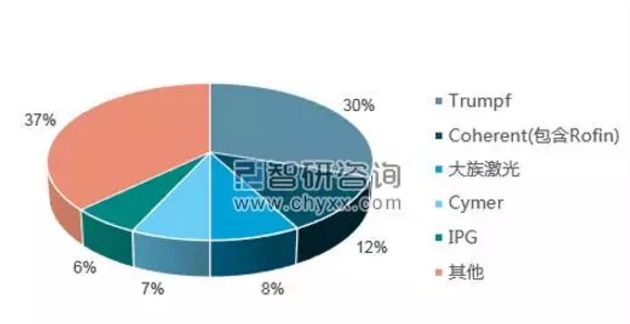

从全球市场份额来看,2015 年、2016 年激光企业排名比较稳定,第一名为 Trumpf,其次排名顺序为 IPG、大族激光、Coherent、华工科技。中国的大族激光与华工科技排名进入前五,虽然大族激光全球市场份额与第一名Trumpf 30%市场份额还有很大差距,但TOP5名单中有2名是中国企业,至少表明中国企业在激光产业上没有掉队。

2016全球激光器及设备市场情况

中国大族激光占全球激光器及激光设备市场份额的8%,在国内市场无论是大功率还是中小功率都有较大的份额。并且以 35%-45%的明显优势远超第二位的 10%左右,2016年营业总收入为69.6亿元,在本土市场具有绝对优势。德国通快TRUMPF虽然在全球是第一位,但在中国市场上却输给了大族,退居第二位,营收大概在63亿元左右,所占市场份额在25%-35%之间。剩下的激光产业,共占30%的市场。

根据2016年相关数据,国内已上市激光企业营收规模超30亿元的,有大族激光、巨星科技及华工科技三家。除大族激光收入接近70亿元,巨星科技年营收约在36亿左右,华工科技年营收则在33亿左右。(数据根据2016各公司财报)

从市值上看,截至2017年第三季度,当前大族激光总市值已达633亿,巨星科技市值为167亿,华工科技总市值达170亿,超过了巨星科技。从2016年至今,市值超百亿的企业仍是大族激光、华工科技与巨星科技三家,其他激光企业的市值均在80亿左右。目前,国内较大的厂商还有武汉的天琪激光、华俄激光、金运激光,苏州的德龙激光等企业。

2016 年国内主要激光企业的营业规模如下图所示。

2016年国内主板上市的激光企业营收情况

地域维度看激光四大产业带,或对未来市场格局产生影响

目前,中国激光产业主要有4个产业带,分别是珠江三角洲、长江三角洲、华中地区和环渤海地区。这些产业带原本侧重点有所不同,随着相关政策的发布,国内多省市地区也把光电子和激光产业作为地方规划发展的重点方向,国内激光产业的区域格局正在发生改变。

华中地区激光产业由量变走向质变阶段。武汉地区超过100家企业,近10万人从事激光技术及产业化,激光加工应用,激光相关配套等产业齐全,并有完备的产、学、研国家级基地,为激光产业的质变发展提供基础。该地区产业规模,在150亿元左右。

长三角区域拥有国内顶尖激光水平。该区域是我国激光产业主要聚集带之一,激光产业链已经完善,产业分布于上海,南京,苏州,宁波等地,激光设备和生产技术处于国内顶尖水平。该地区产业规模,在60-90亿元之间。

珠三角地区成为全国最大应用市场。珠三角地区海运发达,出口便利,激光产业出口额占到全国激光产品出口的三成以上,深圳已成继武汉之后国内第二的激光产业聚集地。目前,这里有大族激光、光韵达、联赢激光、光大激光、木森科技、创鑫激光、瑞丰恒、奥瑞那、铭镭激光、民升激光、迪能激光等企业。该地区产业规模,在130亿元左右。

环渤海区域激光产业技术研发实力强。环渤海区域的激光产业技术研发实力较强,以北京为代表的市场聚集了大批IT,通信企业,对于激光产品的需求旺盛。较为发达的医疗,机械,仪器仪表等行为,带动了区域的激光产业蓬勃发展。该地区产业规模,在110亿元左右。

除了以上四大产业带,目前初具规模的产业集群还有西部地区的陕西与四川,产业规模在30-50亿元之间。

四大产业带所在地域、人才、技术、政策等因素,对激光企业的发展都会产生一定影响。企业之间有竞争,产业带之间也有差别。譬如某些企业在发展到一定体量之后如果需要更加开放的战略需要走出去或者引入更多人才及技术,可能就会受到一些不同的制约;或者,不同的扶植力度在关键时刻也能影响企业的发展。

不同产业带之间虽然存在竞争,但当前更多的是竞合关系,譬如苏州地方会欢迎武汉激光企业去建厂,而中部与西部地区的企业又愿意到沿海发达地区去拓展市场,彼此之间的合作比较频繁。就在11月16日的第三届楚商大会激光论坛期间,湖北省与广东省的激光行业协会还共同发起成立了《粤楚激光产业联盟》,并设立了10亿元的激光产业基金,以促进产业高速发展。

可以预见的是,产业带之间的战略合作必定会给企业们带来更多的发展机会。借助相关的政策及发展契机,每个企业都有冲击百亿、十亿体量的机会与可能性,这会加速激光行业新市场格局的形成。

综上所述,得益于应用市场的逐步成熟,目前国内激光产业的发展迅速,国内市场潜力巨大、发展迅猛。国内激光企业数量虽然多,但大多规模小、市值小、企业竞争无序。这与其技术落地能力、市场拓展能力以及资本运作能力都有关联。相信以后随着企业核心竞争能力的提高以及应用市场的进一步成熟,这种格局会逐步改变。

对于未来发展,一方面,我们应该鼓励更多的企业借鉴大族激光的模式,整合全球优势来迅速发展规模壮大市值,争取让国内出现更多的大族激光。另一方面,借助国外企业的资源与技术优势发展,是企业发展的一个路子,但目前走在行业前列的真正土生土长的企业并不多,需要鼓励及支持更多的“纯原创”具备自主知识产权的激光企业走出来,并由真正的国产企业来主导国内市场。

中国激光企业不但要精于技术研发及创新,更应该熟悉公司运营,要在多维度上提高企业核心竞争能力,以抓住时机快速冲击30亿市场体量以及100亿市值,才能逐步改变当前国外企业主导的市场格局。

这个道路应该会很艰险,后面就要看企业们的努力了。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们