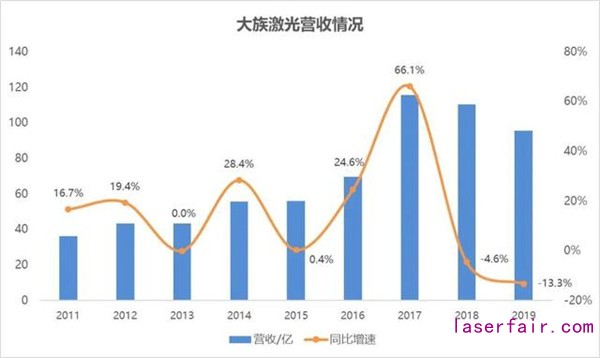

4月29日,大族激光发布了2019年报:报告期内,公司实现营收95.63亿,同比下降13.30%,归母净利润6.42亿,同比下降62.63%。扣非净利润4.62亿,同比下降68.21%。大族激光营收和净利润连续两年下滑。

1、收入下降!

2019年,公司营收95.63亿,同比下降13.30%,连续第二年出现营收下滑。从各个季度来看,第一季度营收同比增长25.65%,随后,第二季度和第三季度营收出现大幅下降,分别是-23.63%和-37.74%,第四季度营收同比增长10.35%,环比增长了18.50%。收入增速有企稳反弹迹象,能否持续?还需要继续观察。

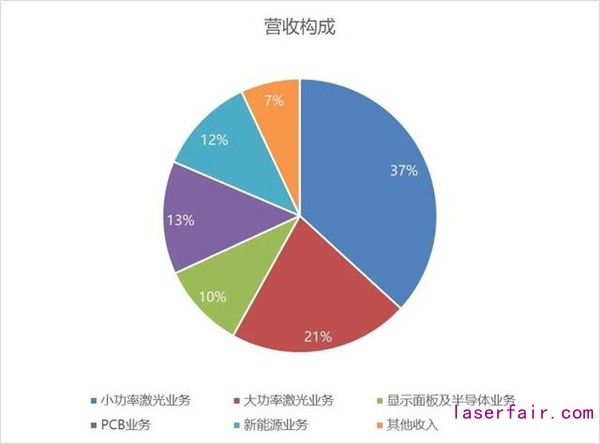

公司业务主要有小功率激光设备、大功率激光设备、面板、PCB设备及新能源。

2019年公司小功率激光设备营收35.31亿,同比下降25.29%;大功率激光设备营收20.38亿,同比下降12.36%;显视面板及半导体行业营收9.63亿,同比增长4.27%;PCB业务营收12.78亿,同比下降24.03%;新能源营收11.09亿,同比增长72.95%。

营收占比37%的小功率激光业务,公司是苹果和华为等公司的设备供应商。大族激光将营收下滑归因于,消费电子行业大客户设备需求周期性下滑及贸易环境引起的部分行业客户资本开支趋于谨慎的影响,公司订单较同期下降,部分客户订单存在延期交付。

2、毛利率下降,期间费用率上升,净利润大幅下降!

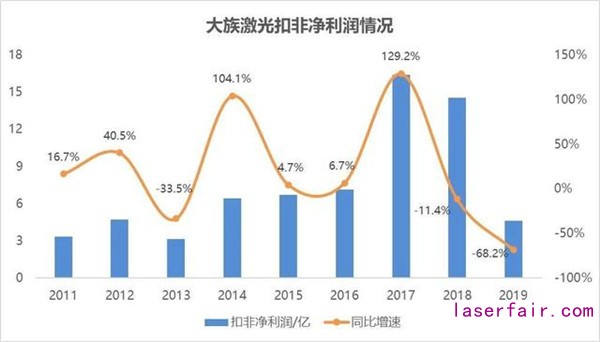

2019年,公司扣非净利润4.62亿,同比下降68.21%,这是大族激光近10年来,下降幅度最大的一次。

毛利率34.02%,较2018年下降了3.46个百分点,连续两年出现下降。

2019年销售费用10.02亿,同比下降7.5%;管理费用5.70亿,与上年的5.73亿持平;研发费用10.14亿,同比增长2.09%。

2019年期间费用率27.66%,较2018年的24.05%,增长了3.61百分点。期间费用率上升,主要是营收下降幅度大,有些期间费用是刚性的,很难压缩。

毛利率下降,费用率上升,同时公司计提资产减值1.27亿,信用减值0.86亿,合计2.13亿,较上年增加1.53亿,导致净利率大幅下降,由15.64%下降到6.44%,减少了9.2个百分点。

3、在建工程大幅增长,欧洲研发运营中心存隐忧!

2019年末,在建工程21.95亿,较2018年末增长81.23%。公司在年报中解释称,主要是欧洲研发运营中心及大族全球智能制造基地投入增加所致。

2019年末,在建工程(欧洲研发运营中心)账面余额9.92亿,较2018年末的6.71亿,增加了3.21亿,增长幅度47.84%。

2019年7月有媒体称大族激光的在建工程——欧洲研发运营中心是一个讲了8年的“谎言”,导致大族激光在几天内蒸发了百亿市值。

2011年,欧洲研发运营中心首次出现在大族激光的年报中,当时预算金额为5000万元,2012年,这个项目增资到3000万美元,经过多次增资,2019年该项目总预算已经达到了12.03亿,是最初的23倍。

不断增资导致该项目迟迟无法完成,也无法转固定资产,2015年该项目进度完成80%,2016年增资到5.5亿,进度回落到50%,2017年完成进度又到80%,结果2018年增资到10.5亿,进度变成64%,2019年继续增加预算到12.03亿,进度达到87%。大族激光在年报中提到预计该项目2020年底完成竣工。

欧洲研发运营中心位于瑞士上瓦尔登州英格堡镇,土地面8500平方米,规划建筑面积26660平方米。2019年7月有媒体到实地探访后,现场并未发现研发中心相关信息,只看到酒店正在改造施工。

大族激光年报中提到,为提高物业使用效率,以及满足未来会议、接待、培训需求,欧洲研发运营中心包括酒店住宿、会议功能。其中,办公、会议、展厅等功能建筑面积合计约1.5万平方米;独立房间129间,建筑面积约1.1万平方米。

欧洲研发运营中心究竟是为了研发还是为了当酒店,在海外花12亿置办资产是否真的有必要呢?

此外,公司近年来并购及设立众多国外项目子公司,但收益不佳。根据2019年年报披露的主要境外资产情况,大族激光在香港、美国、德国、瑞士等地有17家公司,这17家公司2019年净亏损6445万元。2019年末,17家境外公司总资产合计为68.26亿,占总资产比例为38.15%,占净资产比例为77.32%。

4、负债率下降,资产有所收缩!

2019年末,公司总资产178.93亿,较2018年的189.45亿,下降幅度5.55%,这是继2018年资产大幅扩张后,在营收下降的背景下,总资产开始有所收缩。

2019年末,公司负债率49.27%,较2018年末54.63%,下降了5.36个百分点。货币资金34.27亿,较2018年末下降了10.85亿,短期借款12.23亿,同比下降14.84亿。

2019年末,应收账款39.31亿,同比下降12.7%。

存货25.32亿,较2018年末下降12.8%,不过公司存货周转率继续下降,2019年为2.32次,较2018年下降了0.34次。2017年是转折点,2017年前,存货周转率保持稳定向上增长,2017年达到3.28次后,转头下降。

资产收缩,营收下滑,经营现金流净额大幅增长。2019年,经营现金流净额21.23亿,同比增长166%。公司业绩和经营现金流净额出现大幅背离。从现金流量表看,2019年经营现金流净额上涨,主要来自于“购买商品、接受劳务支付的现金”科目较上年减少了16亿支出,由59.62亿下降到43.47亿。但是,公司的应付账款同比下降了3.26亿。说明,公司的业务在战略性收缩。

资产在收缩,但是欧洲酒店在建工程大幅增长,这就是主业收缩,酒店副业想开花?

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们