导读:本文分析了全球激光专利的现状以及我国主要省份的激光专利现状,重点放在江苏省省内专利的分析研究上。

全球专利分布格局

全球有效发明专利地域分布

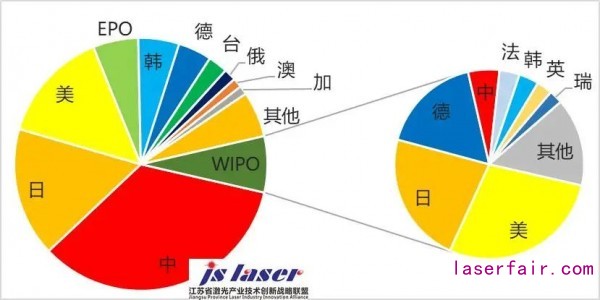

图1 全球有效发明专利地域分布与国内法律状态构成

根据上图,美国、日本、中国占据第一梯队,三国国内的有效发明拥有量均超过5000件,其中美国超过10000件,超越了日本位居第一,占全球总量的近40%,代表美国市场的激光器领域在技术先进性、市场竞争激烈度方面都是世界首位;日本虽然申请势头呈现下滑,但依靠着多年技术积累仍居世界第二,有效发明拥有量占全球总量的23%,近年来与美国的差距在逐渐拉大;中国位列第三位,有效发明拥有量占全球总量的15%,但仅为美国的三分之一左右,差距仍然十分明显;尽管近十年中国国内专利申请总量增长迅猛,直逼美、日两国,但目前在以有效发明拥有量为代表的专利质量上仍与美国有较大差距。与申请量情况一致,欧洲专利局、韩国、德国、中国台湾在有效发明拥有量方面处于第二梯队。

图2 全球专利申请地域分布及PCT专利申请构成

上图展示了全球专利申请的主要受理局分布情况,包括多个国家受理局和两个国际/区域受理局(世界知识产权组织和欧洲专利局)。中国、日本、美国占据第一梯队,其受理的专利申请量均超过30000件,其中中国受理的专利申请量超过70000件,超过日、美两国的总和,说明我国对于工业用激光智能装备的需求越来越强,国内激光企业的数量快速增加,越来越多的国外厂商也争相进入国内市场抢占份额;结合前文的申请趋势分析,我国国内的申请量如此巨大主要来源于最近十年的快速增长。随着国内传统产业转型升级的逐步深化,我国对于工业用激光智能装备的需求越来越强,国内激光企业的数量快速增加,越来越多的国外厂商也争相进入国内市场抢占份额,如此带动了近十年国内专利申请量迅猛增长。

日本、美国两国申请总量差距不大,近年来由于日本申请人将专利申请重心从国内逐渐转移到国外,因此造成日本国内专利申请量出现下滑趋势;而美国一直是各国申请人海外专利申请的首选地,国内专利申请稳步增长,加之美国政府近年来推行将制造业带回美国的政策,美国国内市场容量势必增加,也将带动专利量继续上升,预计未来几年之内申请总量将超越日本;世界知识产权组织、欧洲专利局、韩国、德国受理的专利申请量处于第二梯队,申请量在9000~13000之间;中国台湾、澳大利亚、加拿大、俄罗斯属于第三梯队,申请量在2000~5000之间,全球专利申请的地域分布情况与各国/地区市场规模基本一致。

我国没有一家单位进入全球有效发明专利拥有量前20名。

江苏省的专利分布现状

七省市专利申请趋势对比分析

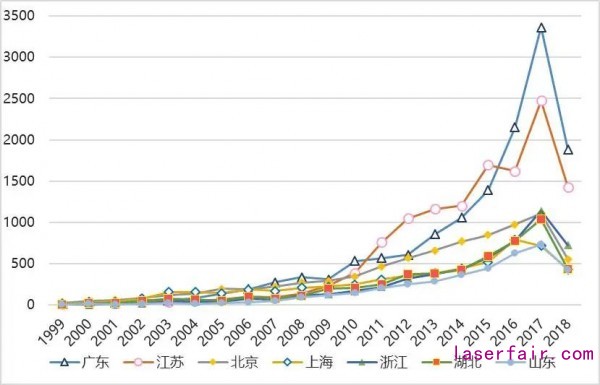

图5 七省市专利申请趋势对比

中国的激光产业在地域上呈现出很强的集聚性,目前已经形成华中,珠三角,长三角,环渤海四大激光产业带。

武汉光谷是国内一大极具规模的光电产业集群中心,是名副其实的中国激光谷,拥有完整激光产业链,集中了国内激光领域众多专家和技术人才,拥有专业化、规模化的产学研国家级基地,科研资源丰富、技术储备雄厚。以其为代表的华中区域产品最为全面,在低、中、高功率激光设备方面均有涉及,集聚了国内超过200家知名激光企业,包括华工科技、锐科激光、金运激光、高德红外等激光领域知名企业。华中区域的代表省份湖北的专利申请量一直稳固增长,与我国激光产业不断发展的大趋势一致,但年申请量与广东、江苏、北京存在一定差距,与浙江、上海相当,略高于山东,2015年之后,湖北、浙江的申请量都开始提速,呈现出超越北京的趋势,目前申请总量排名全国第五。

珠三角地区是中国激光产业的另一大集聚中心,相关产业主要分布深圳、广州、东莞、佛山这几大城市,珠三角激光产业群的重心在大族激光领衔的深圳。深圳拥有大族激光、光韵达、联赢激光、创鑫激光、杰普特光电等众多业内知名企业,涉及的激光应用领域非常广泛。在市场化运作方面,深圳有着华中区域难以匹敌的优势,2014年深圳的激光产业产值已经超过武汉,成为了激光产业产值第一城市,珠三角地区的激光产业出口额占到全国激光产品出口的三成以上。广东的专利申请趋势也一直保持上升态势,2012年之后,广东申请量出现激增,并在2016年超越江苏成为年度申请量首位,在2017年继续扩大优势,目前高居年申请量第一位,申请总量也稳居全国第一位。

环渤海地区是继华中、珠三角之后形成的又一激光产业重地。环渤海区域的激光产业技术研发实力较强,以北京为代表的市场聚集了大批IT、通信行业相关企业,对激光产品的需求旺盛。蓬勃的市场需求,带动了这一区域激光产业的发展。总体而言,环渤海区域的激光企业主要集中在北京、天津、沈阳、大连、济南等城市。北京、山东的专利申请增幅一直较为稳定,总申请量目前分别排名全国第三和第七。

长三角区域也是我国激光产业主要聚集带之一,主要分布在上海、南京、温州、苏州、宁波等地,拥有众多激光元器件、激光器以及激光应用设备制造厂家,产业链已经完善,且当地制造业较为发达,对激光器及激光装备需求旺盛。长三角区域高校、科研院所众多,为产业人才和技术研发提供了坚实的保障,对产业发展推动作用明显。长三角区域的江苏、上海、浙江位列全国申请量前列,总申请量分别在全国第二、第四和第六,区域整体位居全国首位。

根据专利申请趋势可以看出,近年来国内激光产业的区域格局也在慢慢发生变化,以广东为代表的华南地区继续巩固国内最大激光产业集聚地的地位;凭借工业基础的优势,江苏作为华东地区的主力军开始带动长三角区域向华南地区发起了挑战;华中、环渤海产业带的代表区域湖北、北京、山东、天津、辽宁也在稳步增长,但其产值在全国总产值中所占比例由于广东、江苏的快速增长以及西部产业带崛起等因素将有所下降。下一小节将对主要省市专利类型及发明专利情况作详细分析。

4.1.2主要省市专利申请类型及发明专利情况分析

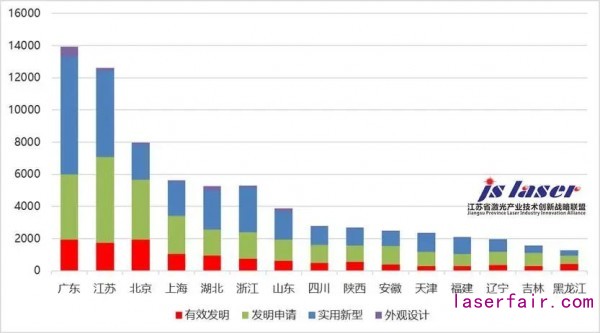

图6 全国各省市专利分布情况

从申请总量上看,广东、江苏遥遥领先于其他省市,专利申请总量均超过了10000件,北京、上海、湖北、浙江处于第二梯队,申请总量均超过5000件,山东、四川、陕西、安徽、天津、福建申请总量超过2000件,处于第三梯队。

图7 国内主要省市专利申请类型构成

图8 各省市发明申请和有效发明占比对比

不过根据发明申请占总申请量比例以及有效发明占总申请量比例来看,广东发明申请占比在十五个省市中最低,可见专利申请总量主要来自实用新型的贡献。

在申请量总量较多的省市中,北京、上海、江苏发明申请占比较高,尤其是北京的发明申请占比达到了71%,其他省市中,黑龙江、吉林、安徽、辽宁的发明申请占比都较高,都超过了60%,尤其是黑龙江省的发明申请占比高达76%,位居国内第一,其有效发明专利占比以34%也居于国内第一,可见黑龙江省整体尽管专利申请量较少,但其专利质量相当高,这主要是因为哈尔滨工业大学在黑龙江省激光产业发展中扮演着举足轻重的角色。

北京、陕西也得益于其科教资源在产业中发挥的引导作用,有效发明占比均超过了20%,其中北京在有效发明拥有量上超越了江苏,几乎与广东持平;而专利大省广东、江苏两者的有效发明占比都仅为14%,排名靠后,说明专利数量和质量并未得到均衡发展,但由于其申请基数都远多于其他省市,因此在发明申请、有效发明的绝对数量上仍领先其他省份。

广东和江苏在申请总量上遥遥领先其他省市,但广东的发明申请占比在十五个省市中最低,北京、上海、江苏的发明申请占比较高,说明广东和江苏专利数量和质量并未得到均衡发展。

各省市PCT专利申请对比

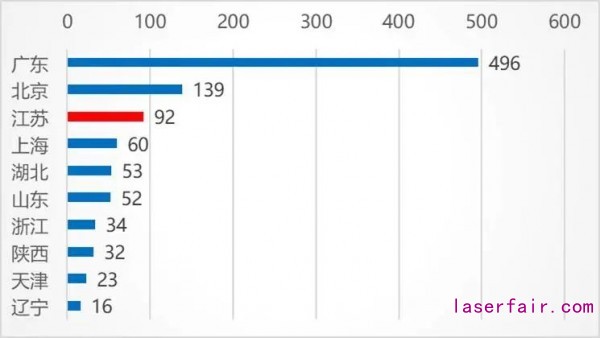

图10 各省市PCT专利申请排名

上图反映了各省市PCT专利申请的排名,可见广东几乎占据我国PCT专利申请总量的半壁江山,其他各省市与广东都有很大的差距,说明广东申请人国际化视野领先全国,企业、高校都积极的参与全球竞争,其中以大族激光为代表,作为全国激光产业的龙头,大族激光对整个广东的激光产业的带动作用彰显无遗。江苏在PCT专利申请量方面排名全国第三,但与第二名的北京也有较大差距,说明江苏省申请人整体的国际化视野还需要进一步提升。

通过对七个省市的申请人和PCT情况分析发现,广东、浙江、湖北和山东,企业在产业中占据主导作用;北京、上海两地,高校和科研院所在激光产业领域发挥作用更明显;江苏的专利申请推动力也主要来源于企业,但企业的有效发明专利拥有量不高,可见江苏省高校、科研院所在激光产业技术研发领域还具备充分的潜力有待挖掘。

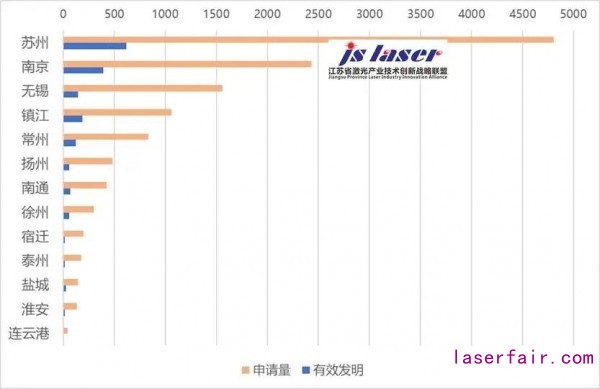

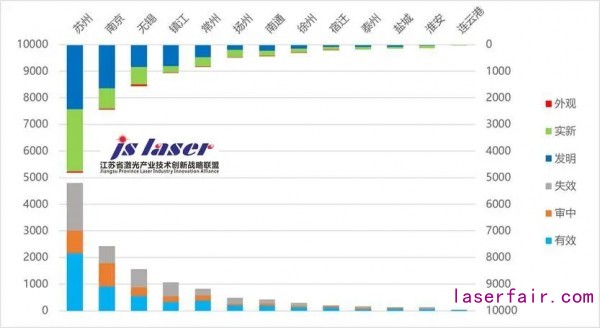

图11 江苏省各地市专利申请量和有效发明拥有量排行

图12 江苏省各地市专利类型和法律状态对比

根据上面三图,苏州在专利申请量和有效发明拥有量两项数据上都高居榜首,苏州是省内激光企业最大的集聚地,拥有包括德龙激光、领创激光、天弘激光、迅镭激光、光韵达光电等业内知名企业,在高校和研究院所方面拥有苏州大学、中国科学院苏州生物医学工程技术研究所、中国科学院苏州纳米技术与纳米仿生研究所等,因此苏州成为了江苏省激光产业的排头兵,但苏州的有效发明占比仅为13%,低于全省平均值14%,反映了苏州专利申请以实用新型为主,有效发明专利拥有率较低,专利质量方面还有较大提升空间。

南京凭借雄厚的高校、科研院所资源在专利申请量和有效发明拥有量方面都排名第二位,尽管专利申请数量仅接近苏州的一半,但南京有效发明拥有量占比方面,南京达到了16%,南京专利申请以发明为主,失效专利占比(26%)也远低于全省平均水平(37%);南京理工大学、南京大学、东南大学、南京航天航空大学等高校在此领域拥有雄厚的技术研发实力,中科煜宸、中科神光、牧镭激光、德朔实业等知名企业也为技术成果的产业化应用提供了载体,南京还与中国科学院上海光学精密机械研究所共建了南京先进激光技术研究院,该研究院专注于激光领域的技术研发及项目孵化,也为南京该产业的发展贡献了重要力量;正是由于高校、科研院所和企业的均衡发展,使得在专利管理水平和创新质量方面,南京仍占据着全省的高地。

发明拥有量低于全省平均值的还有无锡(9%)、扬州(13%)、宿迁(9%)、泰州(8%)、淮安(13%)和连云港(1%)。无锡专利申请基数较大,拥有亮源激光、明尼电子、视美乐、庆源激光、德力激光为代表的众多激光企业,无锡本地的科研资源主要来自江南大学,相对于南京、苏州有所欠缺,其失效专利占比为全省第二位,达到了44%,仅次于镇江(49%);宿迁目前专利申请量不大,有效发明拥有比例也较低,但从2016年初宿城区激光产业园启动建设后,陆续引进了华工激光、天弘激光、先河激光等40余家激光企业,整个产业链逐步完善,其失效专利占比仅为8%,在审专利比例高达42%,可见宿迁通过激光产业园建设实现了“从无到有”的跨越式发展,最近一两年专利申请量增长迅速,可以预计未来有效发明拥有量将进一步提升,宿迁的产业引进模式值得继续关注。

发明拥有量高于全省平均值的还有镇江(18%)、常州(15%)、南通(17%)、徐州(20%)和盐城(18%)。镇江有中科四象、天元激光、奥雷光电等知名企业,高校方面还有江苏大学、江苏科技大学作为科研支撑,其发明拥有量占比排名全省第二,但其失效专利占比也位居全省首位(49%);其中江苏大学在激光领域有大量的专利申请,超过镇江专利申请总量的一半;江苏大学在此领域的专利有效发明占比较高,但同时失效比例也高,可以反映出江苏大学在激光领域的技术成果较多、专利创造、撰写答辩能力较强,因此发明授权率高,每年都可以获得较多有效发明专利,但专利应用转化率较低,多数成果在形成专利后因未能转化实施而导致不再维护,因此也造成失效专利占比较高。徐州的情况跟镇江近似,申请人以中国矿业大学为代表的高校为主,因此有效发明拥有量占比高,位居全省第一,但同时失效比例也较高,达到了42%,高校科研成果如何在产业中发挥实际作用,如何转化为当地经济的助推力,对于镇江、徐州下一阶段的发展至关重要。

通过对江苏省内各地市申请量、专利类型和法律状态的对比发现,苏州在专利申请量和有效发明拥有量两项数据上都高居榜首,苏州是省内激光企业最大的集聚地;排在第二位的南京由于高校、科研院所和企业的均衡发展,使得在专利管理水平和创新质量方面,南京仍占据着全省的高地;其他地市中,宿迁目前专利申请量不大,有效发明拥有比例也较低,但从2016年初宿城区激光产业园启动建设后,陆续引进了华工激光、天弘激光、先河激光等40余家激光企业,整个产业链逐步完善,其失效专利占比仅为8%,在审专利比例高达42%,可见宿迁通过激光产业园建设实现了“从无到有”的跨越式发展,最近一两年专利申请量增长迅速,可以预计未来有效发明拥有量将进一步提升,宿迁的产业引进模式值得继续关注。对省内各地市总体情况了解后。

江苏省申请人概况

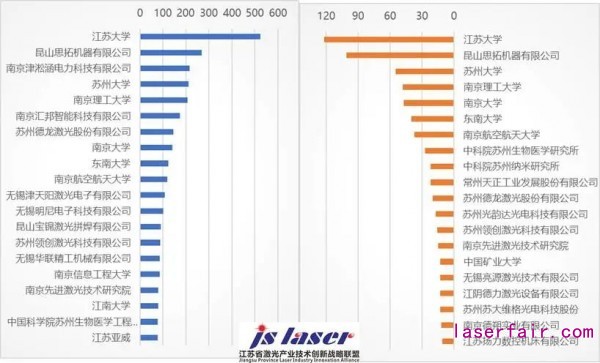

图13 江苏申请人专利申请量和有效发明拥有量排行

江苏城市分布概况(附按城市归纳表)

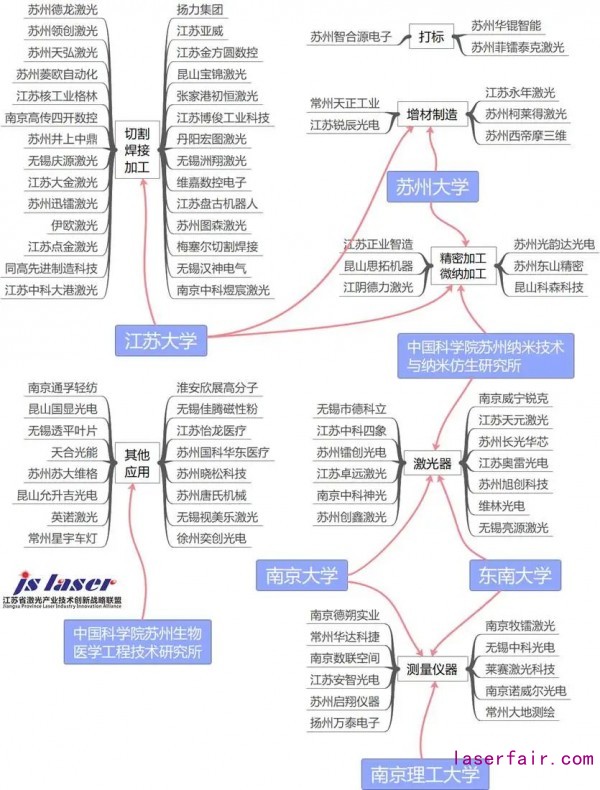

苏州 昆山思拓机器、苏州大学、中科院苏州生物所、中科院苏州纳米所、苏州德龙激光、苏州光韵达光电、苏州领创激光、苏州苏大维格光电 南京 南京理工大学、南京大学、东南大学、南京航空航天大学、南京先进激光技术研究院、南京德朔实业 无锡 无锡亮源激光技术有限公司、江阴德力激光设备有限公司 常州 常州天正工业发展股份有限公司 扬州 江苏扬力数控机床有限公司 徐州 中国矿业大学 镇江 江苏大学 *注意:以上仅为代表性单位

从申请人排行可以看出,江苏省专利申请依靠企业和高校、科研院所双引擎推动,企业中以昆山思拓机器、常州天正工业、苏州德龙激光、苏州光韵达、苏州领创激光等为代表,其中昆山思拓机器有效发明专利拥有量遥遥领先其他企业申请人,仅次于江苏大学,其专利主要集中于精密加工、微纳加工领域,应用覆盖SMT模板激光切割、陶瓷加工、玻璃切割钻孔、金属心血管支架加工、HDI电路板、太阳能电池、半导体硅片等多个领域,该公司发明专利授权率超过50%,说明该公司专利质量整体较高,但值得注意的是该公司2012年申请了300件以上专利,占公司专利申请总量的近90%,而近5年专利申请不足10件,可见其专利工作欠缺持续规划性;高校、科研院所以江苏大学、苏州大学、南京理工大学、南京大学等为代表,江苏大学早在1997年就创建了激光技术研究所,是国内激光领域的专利大户,主要研究方向为激光冲击强化成形、界面强度激光检测、光电子功能材料与器件先进制备和激光表面工程及快速制造等方面,专利申请主要涉及激光切割焊接、强激光冲击波先进制造技术、界面结合强度激光划痕检测技术、微结构光纤及其在光纤激光器中应用、激光冲击再制造、激光清洗、金属材料的镀覆、激光熔覆增材制造等领域。高校、科研院所在有效发明专利拥有量方面更为突出,可以体现高校、科研院所在专利撰写、审查意见答辩等方面经验较企业更加丰富,整体发明授权率较高。

苏州市集中了省内大多数企业专利大户,而南京市集中了省内大多数高校专利大户,而其他地市拥有的专利大户数量较少,可见江苏省激光产业在地域发展上还不够均衡,多数资源集中于南京、苏州两地,其他地市的产业潜能尚未得到激发。

通过对各地市主要申请人情况进行梳理分析发现,江苏省目前主要依靠企业和高校、科研院所双引擎推动,企业中以昆山思拓机器、常州天正工业、苏州德龙激光、苏州光韵达、苏州领创激光等为代表,高校、科研院所以江苏大学、苏州大学、南京理工大学、南京大学等为代表。目前省内大多数企业专利大户都集中在苏州市,大多数高校专利大户则集中在南京市,各地的激光产业在地域发展还不够均衡,过于集中,其他地市的潜能尚未能得到激发。图14为我省的主要激光技术创新领域。

图14 江苏省激光产业主要创新主体技术领域分布

作者:大连理工大学江苏研究院、江苏激光产业技术创新战略联盟和苏州工业园区激光产业创新联盟协会, 本文系:江苏省重点产业专利预警分析结题报告的部分内容。

激光专利预警分析报告 封面

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们