导语:

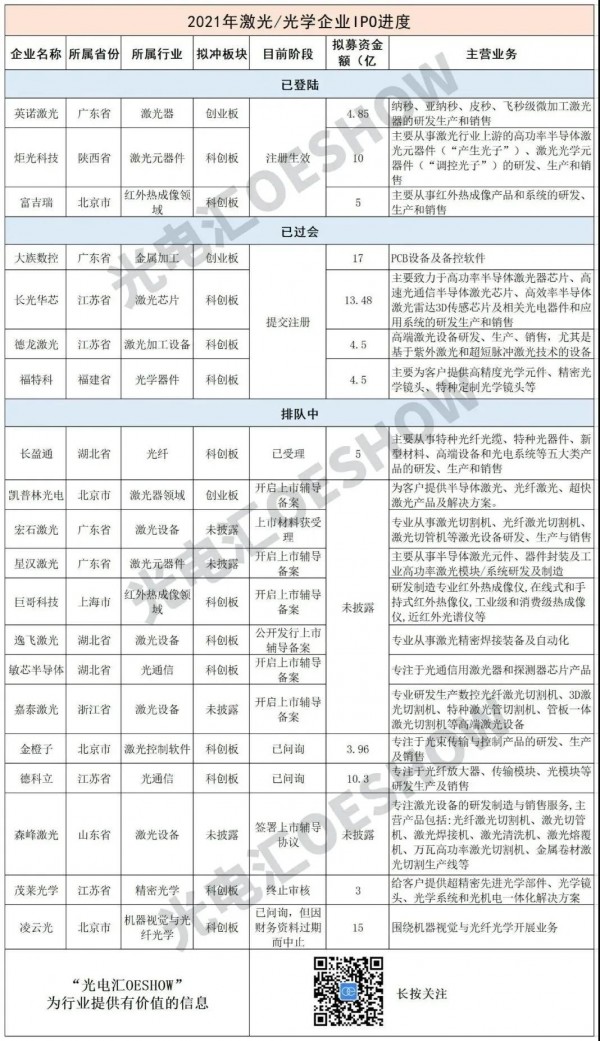

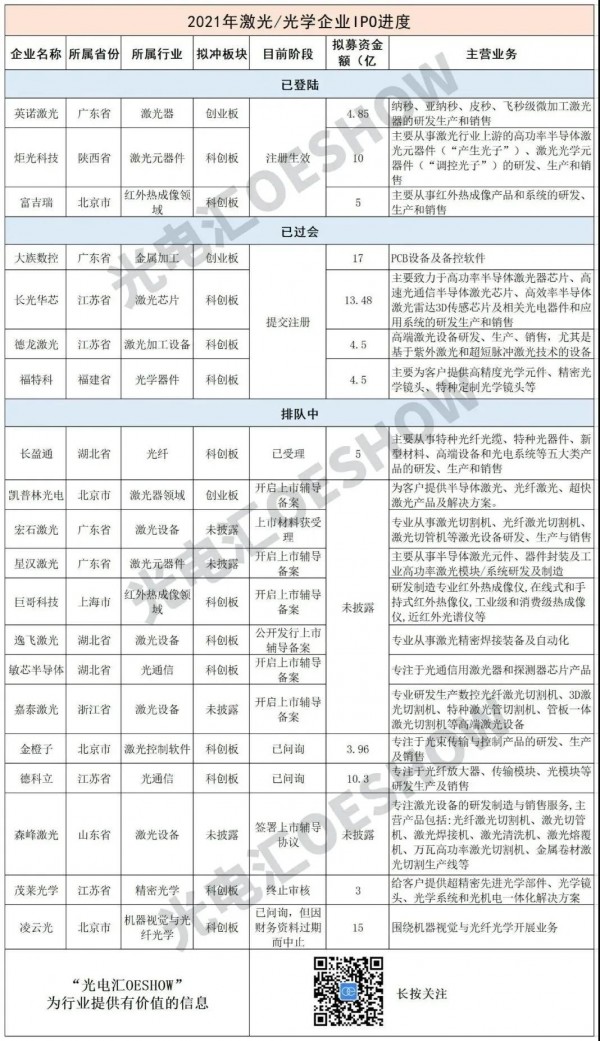

随着今年英诺激光、炬光科技成功上市,整个激光产业链上存在的上市企业类型更加丰富,光纤激光器、固体激光器、半导体激光器,主流激光器类别集齐,还有17家激光光学企业正在赶赴上市的路上,届时激光产业链上中下游的上市企业将会更加齐备。长期以来,资本市场既是光学行业资金融通的蓄水池,也是发展趋势和行业景气程度的风向标。2021年已到尾声,纵观光学行业资本市场风起云涌,共有20家光学企业全力冲刺IPO,覆盖从开展上市辅导到已注册等待上市全阶段,涉及包括激光、光通信、精密光学等领域,主营业务包括上游元器件、中游激光器到下游设备商等激光全产业链。具体进程如下图:

- 从冲刺板块来看,科创板最受高科技企业的青睐。其中,13家冲刺科创板,3家冲刺创业板,4家企业未披露。科创板设立、创业板改革并试点注册制等,进一步淡化了对于拟上市企业营收、净利润等指标要求,更加强化和强调企业成长性、研发投入、自主创新能力、估值等指标,不再“净利润至上”,提升了资本市场对创新经济的包容度,加快了光电行业等硬科技产业与资本市场深度融合,也引发了大量优质的光电企业加快涌向资本市场。

- 从产业链来看,涵盖了上游元器件、中游激光器、下游设备商。其中,处于下游的激光设备商占据核心主导地位,成为“上市最拥挤的赛道”。20家冲刺IPO的企业,其中有6家是激光设备商,包括大族数控、德龙激光、宏石激光、逸飞激光、嘉泰激光、森峰激光。其次是激光器、激光芯片、元器件、控制系统等中上游企业,终端用户未涉略。

- 从地域分布来看,这20家冲刺IPO的企业主要集中在华中、长三角、珠三角和京津冀地区,与光电行业区域整体发展趋势一致。北京、广东、江苏不相上下,都有4家企业拟上市,其次是湖北有3家,山东、浙江、上海、福建、陕西各1家。

- 从募资金额来看,最高可达17亿元。这些企业募集的资金基本上用于产能扩充、新项目建设,涉及到激光雷达发射模组、特种光纤、高功率激光芯片、激光器、激光设备等,与市场需求和发展热点相关。

- 上市已经成为企业快速获取资金,扩大产能的重要途经。但是并非所有公司的上市之路都会一帆风顺,上市过程中公司会遇到各种各样的难题,如经营状况或财务状况异常、会计核算的规范性存疑、业绩下滑、股权或战略调整等。如茂莱光学因股权代持被上交所连问三轮后最终以主动撤单告终,终止了IPO;而凌云光已问询,但因为财务资料过期而被中止IPO审核。

- 另外,梳理整个激光行业所有上市企业可以看到,目前已经覆盖了整个激光产业链。从最早上市的激光设备商华工科技、大族激光,到中游激光器供应商锐科激光、杰普特,而今年成功登陆的英诺激光扩展了上市激光器企业的类别,从单一的光纤激光器扩展到了固体激光器,炬光科技则覆盖到了上游元器件和中游半导体激光器领域,整个激光产业链上存在的上市企业类型更加丰富。

下面我们将重点介绍部分已上市和即将敲钟企业的发展情况:

拟冲板块:创业板

英诺激光科技股份有限公司(以下简称“英诺激光”)专注于微加工领域激光器的研发、生产、销售及以激光模组形式为客户提供定制化微加工解决方案,是同时具有纳秒、亚纳秒、皮秒、飞秒级微加工激光器核心技术和生产能力的工业激光器生产厂商,也是实现工业深紫外纳秒激光器批量供应的生产商之一。2020年6月,英诺激光冲刺创业板获受理,拟募资4.85亿元投建固体激光器。2020年12月,英诺激光冲刺创业板已获上市委通过。2021年5月,获中国证监会同意,注册生效。2021年7月,英诺激光敲钟上市,成为了国内第一家正式上市的固体激光器企业。上市后的英诺激光,在2021年10月底公布了前三季度财务数据。前三季度总营收实现2.94亿元,同比增长36.3%;归属上市公司股东净利润6629.6万元,同比增长125.49%。诺激光2020 年营收约3.4亿元,归属于母公司所有者净利润6557.33万元。2021年前三季度的净利润已超2020年全年净利润。拟冲板块:科创板

西安炬光科技股份有限公司(以下简称“炬光科技”)主要从事激光行业上游的高功率半导体激光元器件、激光光学元器件的研发、生产和销售,目前正在拓展激光行业中游的光子应用模块和系统(包括激光雷达发射模组和UV-L光学系统等)的研发、生产和销售。2020年7月,炬光科技签署上市辅导协议,新三板退市转战A股IPO。2021年2月,上交所官网显示炬光科技备案已获受理,3月,炬光科技IPO进入已问询状态,9月顺利过会募资10亿元用于激光雷达发射模组产业化项目和微光学项目等,12月顺利举行上市仪式,正式登陆资本市场。在科创板上市融资后,炬光科技将继续加强上游核心元器件和原材料的基础研究和产品开发,在基于上游核心元器件的高壁垒技术护城河基础上,拓展行业中游,包括车载激光雷达、半导体制程、家用医疗健康等的大规模商业化。预计,炬光科技2021年年度营收为4.6~4.8亿元,同比增长27.82%~33.38%,归属母公司股东的净利润6000~7000万元,同比增长72.07%~100.75%。拟冲板块:科创板

北京富吉瑞光电科技股份有限公司(以下简称“富吉瑞”)是国家级高新技术企业,致力于光电成像系统技术与整体解决方案,发展方向以红外热成像技术为基础,以图像处理为核心,向固态微光、短波、紫外、可见光等光电传感器组件扩展,是国内光电成像技术和产品的综合提供商。

富吉瑞于2020年8月18日与华英证券有限责任公司签订上市辅导协议, 8月26日取得中国证券监督管理委员会北京监管局辅导备案受理。2021年1月,北京监管局披露富吉瑞拟首次公开发行并在科创板上市辅导。2021年5月,富吉瑞在科创板二轮问询中,其专利、核心技术等遭问询。2021年10月正式上交所科创板上市。

富吉瑞光电2021年1-6月营收为1.54亿元,较上年度同期增长27.14%,公司营收规模继续保持增长态势;归属于母公司股东的净利润为3110万,较上年同期增长7.54%。

拟冲板块:创业板

深圳市大族数控科技股份有限公司(以下简称“大族数控”)成立于2002年,主要从事 PCB 全制程专用设备的研发、生产和销售,拥有包括机械加工、激光加工、激光直接成像(LDI)、贴附及自动化、质量检测五大类产品,覆盖钻孔、图形转移、成型、贴附、终检(FQC)等 PCB 领域的关键生产和检测工序。2020年6月,大族激光曾发布多条公告,启动子公司大族数控的分拆及境内上市前期筹备工作事宜,拟冲刺创业板。同年11月,大族激光发布公告称,将分拆所属子公司大族数控至创业板上市。同年12月,大族数控在深圳证监局进行了辅导备案,拟首次公开发行并上市辅导。2021年5月,大族数控创业板上市申请获受理,9月首发上市获通过,11月行上市事项处于“提交注册”状态。2020年,大族数控营业收入22.10亿元,占大族激光总营收18.51%,净利润3.04亿元,占大族激光总净利润的31.01%;此外,大族数控招股书还披露,2020年PCB专用设备制造的同行业公司平均营业收入为6.19亿元。2021年上半年大族数控营收达到19.04亿元,接近去年全年水平,占大族激光总营收的25.43%。预计,大族数控2021年度可实现的营业收入为39.5亿元至41亿元,同比比增长78.71%~85.49%。拟冲板块:科创板

苏州长光华芯光电技术股份有限公司(以下简称“长光华芯”)主要致力于高功率半导体激光器芯片、高效率半导体激光雷达3D传感芯片、高速光通信半导体激光芯片及相关光电器件和应用系统的研发生产和销售。为顺应市场发展和用户需求,长光华芯陆续推出了976 nm 260-600 W 光纤耦合泵浦源模块系列产品、808 nm,878 nm的光纤耦合半导体激光器以及9XX nm 28 W商用半导体单管激光芯片等产品。2020年6月,长光华芯完成1.5亿人民币C轮融资的工商变更,标志着2019年7月启动的C轮融资顺利完成,同年12月,长光华芯开启上市辅导备案。2021年4月,长光华芯正式进入上市辅导阶段,9月首发申请获通过,10月IPO提交注册,距离上市仅一步之遥。2018年至2020年,长光华芯三年营收复合增长率为63.53%。由于研发投入金额较大,前几年长光华芯处于亏损状态,但随着收入规模的扩大而呈下降趋势,并于2021年上半年实现了扭亏为盈。2021年上半年长光华芯实现营业收入1.91亿元,同比增长202.59%,归属母公司股东净利润5219万元,同比实现了扭亏为盈(2020年同期净亏损573万元)。拟冲板块:科创板

苏州德龙激光股份有限公司(简称:德龙激光)专业从事精密激光加工设备及激光器的研发、生产与销售,产品被广泛应用于半导体、显示、精密电子、科研及新能源等精密加工领域,是同时覆盖激光器和精密激光加工成套设备的厂商,也是国内少数几家可以实现固体激光器激光种子源自产的厂商之一。

其实早在2015年,德龙激光曾向证监会递交了招股书,欲创业板上市,后IPO终止,那时德龙激光还未有碳化硅晶圆激光切割设备、玻璃晶圆激光切割设备、超短脉冲LTCC/HTCC钻孔蚀刻设备。而如今在其官网,这些设备都已在线。

2020年11月,德龙激光了完成1.5亿元的新一轮融资。2021年1月,江苏监管局披露了德龙激光上市辅导备案信息,其保荐机构为中信建投,已于2020年12月开启上市辅导备案。2021年6月,上交所受理了德龙激光的上市申请,11月德龙激光首发申请获通过,顺利过会。此次IPO募集资金4.5亿元,用于精密激光加工设备和纳秒紫外激光器及超快激光器产能扩充建设等。

2021年前三季度,德龙激光预计可实现的营业收入区间为3.6-3.7亿元,同比增长61.08%-65.55%;预计归属于母公司股东的净利润区间为4900-5300万元,同比增长92.59%-108.31%。

拟冲板块:科创板

福建福特科光电股份有限公司(以下简称“福特科”)是一家新三板挂牌公司,于2015年10月21日挂牌新三板,公司主要从事主要从事光学元件、光纤元器件及光电仪器产品的研发、生产和销售。主要产品包括精密光学元件、精密光学镜头等。2020年5月15日,民生证券与福特科首次公开发行股票辅导协议,并于5月18日向证监局报送了辅导备案申请材料;2021年6月,福特科发布公告称公司在民生证券股份有限公司的辅导下,通过中国证券监督管理委员会福建监管局的辅导验收;2021年6月16日起,德龙激光股票在全国中小企业股份转让系统停牌;2021年6月21日,申请材料已获上交所受理;2021年12月,首发申请获上海证券交易所受理。2021年德龙激光前三季度营业总收入3.43亿元,同比增长35.56%;归母净利润0.51亿元,同比增长46.63%。梳理这20家拟上市企业,不难发现,他们都具备雄厚的研发实力,掌握多个核心技术平台及产品,且主营业务差异化明显,覆盖超快激光器、高功率半导体激光元器件、光芯片、高端激光装备、特种光纤、光模块等,由此验证了技术不仅是企业的立足之本,也是时代变化中唯一不变的通行证。期待这些企业在资本的助力下不忘初心,深耕技术,研发创新更多商品化的光学产品,为光电行业版图画下一笔笔精彩的未来。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们