2022年可谓国内激光雷达放量元年,初创企业禾赛科技一跃成为全球出货量第一的厂商,全年累计出货超过8万台,并成功赴美IPO。

国内其他激光雷达厂商在2022年也有不错表现。华泰证券根据Marklines汽车销量数据测算,图达通全年出货量约4.9万台,速腾聚创约4.4万台,大疆览沃约1.4万台。

与此形成鲜明对照,海外激光雷达先行者Ibeo、Fast Radius等在2022年相继破产,前激光雷达明星公司、激光雷达发明者Velodyne在遭合并后逐渐销声匿迹,皆因价格居高不下,产品上车意愿不足。

全球激光雷达的量产交付已然在路上,但成本显然仍是阻碍行业发展的大山。

放量还需价格大幅下降

2022年,国内多家造车新势力厂商均推出搭载激光雷达的车型,如蔚来ES7/EC7/ES8、小鹏G9/P52022款、理想L9/L8MAX/L7MAX等。2023年,搭载激光雷达的小鹏P7改款、比亚迪仰望U8/U9、蔚来全新ES6/EC6、新款极氪001等车型有望陆续发布,激光雷达的需求有望实现快速增长。

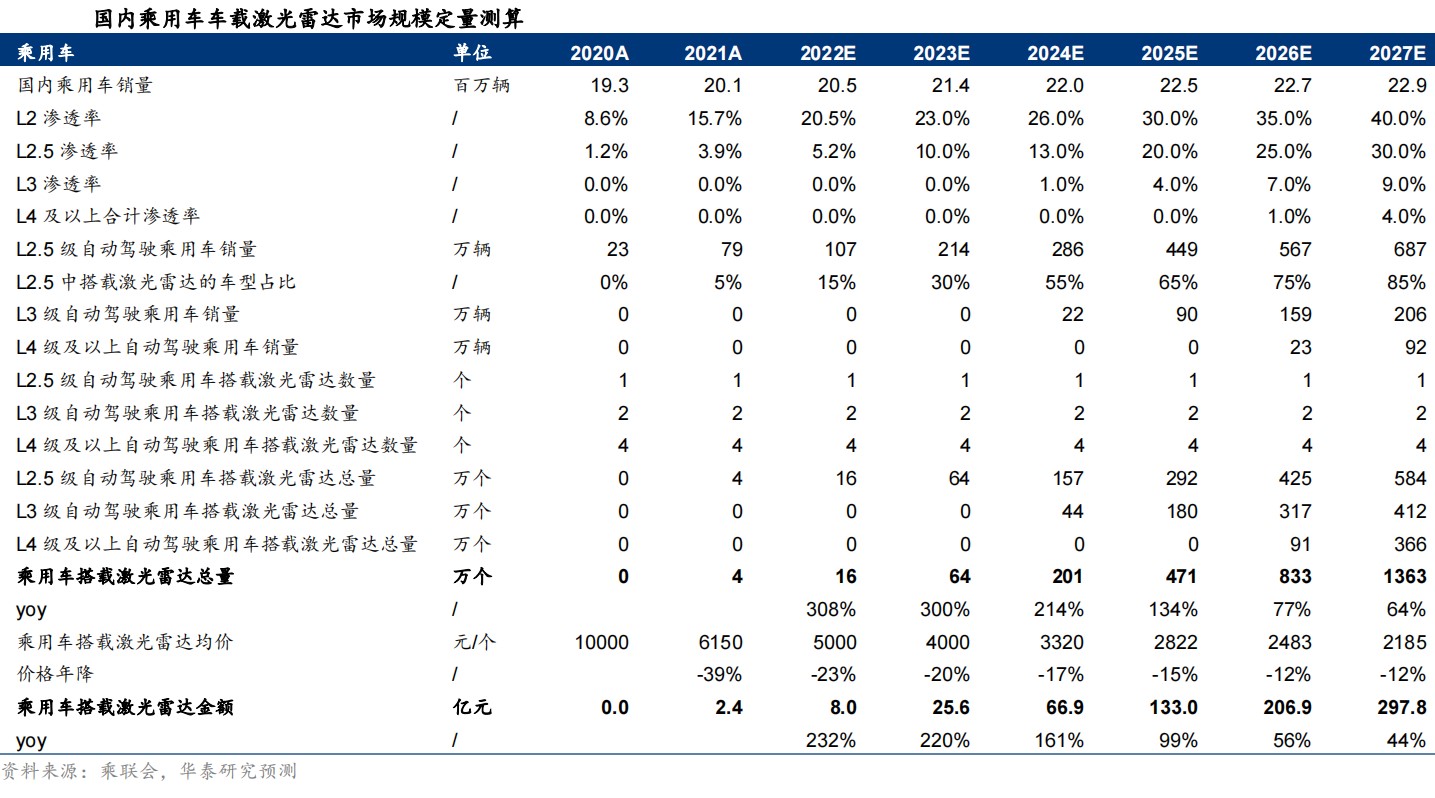

华泰证券测算,预计2022年国内乘用车搭载的激光雷达出货量为16万个,至2027年有望提升至1363万个,对应2023~2027年复合增长率(CAGR)为143%;2022年国内乘用车搭载激光雷达出货金额为8亿元,至2027年有望提升至298亿元,对应2023~2027年CAGR为106%。

虽然空间广阔,需求和增速预期乐观,但仍需承认,激光雷达赛道处于放量初期,未来普遍装车,成为汽车标配,还需产品价格大幅下降,而非现在车企数着预算配激光雷达的情况。

根据沙利文数据,机械式激光雷达的价格预计将从2021年的5500美元均价逐步下降到2027年的2500美元,MEMS和3D Flash/OPA激光雷达将从2021年的1000美元均价逐步下降到2027年的500美元,FMCW激光雷达将在2025年首次上车,均价将从2025年的1000美元下降到2027年的500美元。

然而,激光雷达企业需要为下一个产品周期投入大量研发成本,行业以烧钱著称。产品价格下降也会给厂商带来更大压力,目前激光雷达企业都在亏损中。

禾赛招股书显示,2019年、2020年、2021年、2022年前9个月其净亏损分别为1.20亿元、1.07亿元、2.45亿元、1.65亿元,同期其毛利率也逐年走低,分别为70.3%、57.5%、53.0%和44.0%。业内普遍认为禾赛采取了降价走量的销售模式。据悉,禾赛售卖给理想等车企的AT128雷达单价约数千元人民币,只有其雷达平均售价的约五分之一,随着量产车雷达销售占比上升,禾赛毛利大概率会进一步下降。

对此,禾赛科技内部人士对第一财经表示,“主要是因为禾赛的主营业务从自动驾驶转移到了前装量产车,产品线不同。以前的自动驾驶市场,毛利高,规模小;现在是高级辅助驾驶乘用车市场,毛利低,规模大。2022年12月,禾赛累计销量达到10万台,其中8万台都是2022年生产交付的,其中又有6万台都是前装量产车上用的主力产品AT128。”

激光雷达的两条降本路

“要不要装激光雷达不是一个技术决策,而是一个商业决策——取决于收益和成本的对比情况。在很多corner case中,没有激光雷达是会出事的。” 禾赛科技CEO李一帆称。

但让厂商降价“自杀式让利”以求大量上车明显是不可持续的,主要还是要降低激光雷达的生产成本。

一方面,规模量产有助于摊平成本。图达通预测过,当图达通年出货量在10万台时,成本将会下降到1000美元左右;速腾聚创也曾披露,如果订单规模达到10万-100万台,则硬件价格可下探至200-500美元。

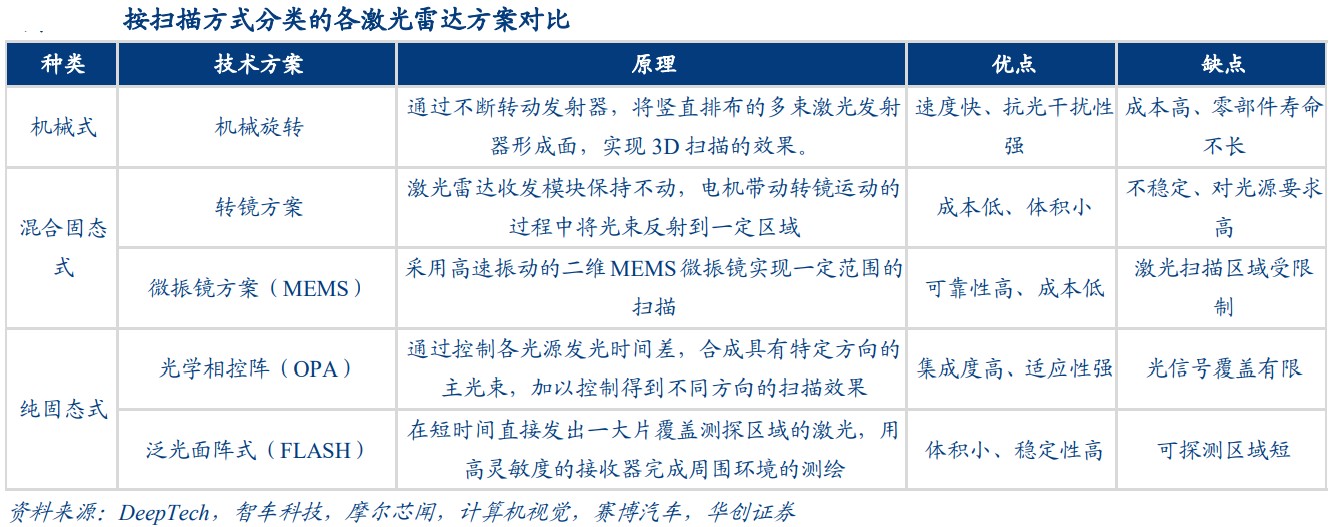

另一方面,可通过对内部模块进行设计简化和芯片化实现降本。激光雷达方案正沿“机械式--混合固态--纯固态”路线演进,为降低成本,在从机械式向混合固态演进时,出现了减少激光器的数量、在扫描部件中使用二维扫描(如MEMS微振镜、二维转镜、棱镜等方案)和多个激光器通道+一维扫描两种路径。

此外,按照部件来划分,激光雷达可分为发射模块、接收模块、扫描模块和数字处理模块。业内有观点认为,收发模块通过集成激光器、探测器、激光器、激光驱动、模拟前端等电子部件在芯片上,降本空间大,可通过类摩尔定律提高半导体制程来实现。

禾赛科技就选择了自研收发模块芯片,过去几年也一直在芯片化方向投入。李一帆认为,中长期看,激光雷达的竞争壁垒在芯片。

招股书显示,截至2022年12月底,搭载禾赛第一代芯片的XT系列产品已经交付超1万台,搭载禾赛第二代芯片的AT128已经累计交付超过6万台,搭载禾赛第三代芯片的纯固态产品FT120也已经获得多家主机厂定点,2023年年底前就开始量产交付。

但芯片化周期长,又需要持续高研发投入,路漫漫其修远兮。某券商电子行业研究员告诉第一财经,降本主要靠里面的芯片以及bom元器件,时间上估计还需要1-2年。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们