近年来,随着激光应用范围扩大,市场渗透速度加快,国内激光行业得到快速发展,半导体激光芯片等核心部件也逐步实现国产化,带动本土激光芯片厂商业绩实现高增长,并陆续登陆资本市场。

目前,长光华芯、炬光科技已经顺利在科创板挂牌上市,而华光光电、凯普林正在IPO闯关中,其中华光光电科创板上市申请于2023年6月29日获上交所受理。

浪潮集团被列入“实体清单”,技术发展能否不被掣肘?

据招股书披露,华光光电成立于1999年11月,其前身华光有限由华光集团、山东大学和山工大共同出资设立,注册资本5000万元人民币。其中,华光集团以现金出资3800万元,山东大学以“AlGaInp超高亮度发光二极管外延片及管芯技术”出资800万元,山工大以“半导体激光二极管技术”出资400万元,分别占公司注册资本的比例为76%、16%和8%。

2015年,华光有限与其当时的股东浪潮华光进行重组。在业务方面,华光有限将LED芯片相关的业务,按照相关固定资产、存货等资产于2015年7月31日的账面价值转让给浪潮华光,合计含税金额为6057.15万元,同时,将LED芯片业务相关的人员、技术、专利转让给浪潮华光。浪潮华光将半导体激光器相关的业务,按照相关固定资产、存货等资产和预收账款、应付账款等负债于2015年7月31日的账面价值转让给华光有限,合计净资产金额为7297.59万元,同时,将半导体激光器业务相关的人员、技术、专利转让给华光有限。

在股权方面,2015年10月29日,浪潮华光的20名股东以其所持浪潮华光的部分股权换取华光有限的股权,浪潮华光进行股份回购并注销减资,从而实现浪潮华光和华光有限由母子公司变更为兄弟公司。

截至本招股说明书签署日,浪潮光电直接持有华光光电3192.65万股,占本次发行前总股本的50.96%,为公司控股股东。而浪潮光电为浪潮集团旗下孙公司,因此,浪潮集团为华光光电的间接控股股东。

值得注意的是,伴随着中美贸易摩擦的持续升级,2023年3月2日,浪潮集团被美国商务部列入“实体清单”,导致华光光电也受到了来自美国的技术限制。

对此,华光光电表示,由于公司拥有自主知识产权的芯片技术,目前仅少量原材料、设备和备件包含美国原产物或使用美国技术物料,且公司已在积极使用替代方案,提高原材料、设备和备件供应的国产化程度,因此,现有业务受美国“实体清单”的影响有限。

华光光电在招股书中并未对公司从美国进口的技术物料、替代进展及后续影响进行披露。

不过,集微网发现,华光光电2020年与美国供应商CHEMTIDE INTERNATION AL, LLC签署了采购镀膜机的合同,该合同价款高达190万美元(折合人民币1390万元)。而腔面钝化和镀膜技术为公司的核心技术之一,被公司运用于所有芯片和巴条的制备工艺中。公司还有大量镀膜设备相关专利,比如一种用于激光器巴条腔面镀膜的夹具及其使用方法、一种镀膜机的蒸发源盖板等。

腔面镀膜是激光芯片的核心工艺,公司通过腔面镀膜技术,提高了半导体激光器芯片腔面抗损伤阈值,腔面COD功率大幅提升,延长了半导体激光器器件的寿命,提高了芯片的电光转换效率。

“一代设备、一代工艺、一代产品”是半导体产业的基本产业规律,若是无法采购到高端镀膜机,华光光电的腔面镀膜技术、激光芯片能否保持领先?尚需进一步作出解释。

终端需求下滑,毛利率骤降

报告期内,华光光电主要从事半导体激光器外延片、芯片、器件和模组的研发、生产和销售,是国内少数建立了半导体激光器外延片、芯片、器件、模组垂直一体化生产体系,自主生产半导体激光器外延片和芯片的企业之一。

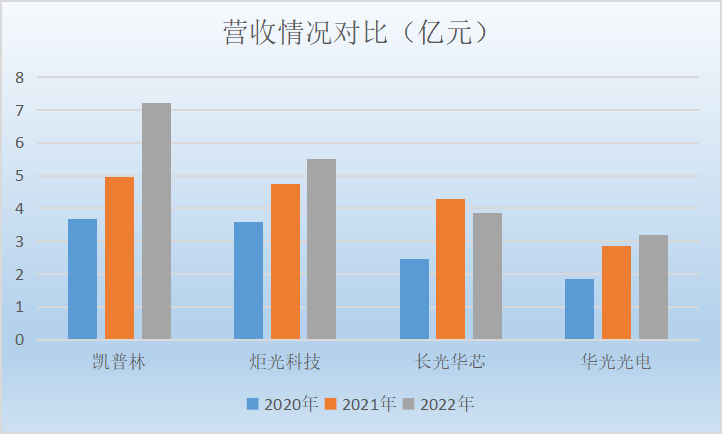

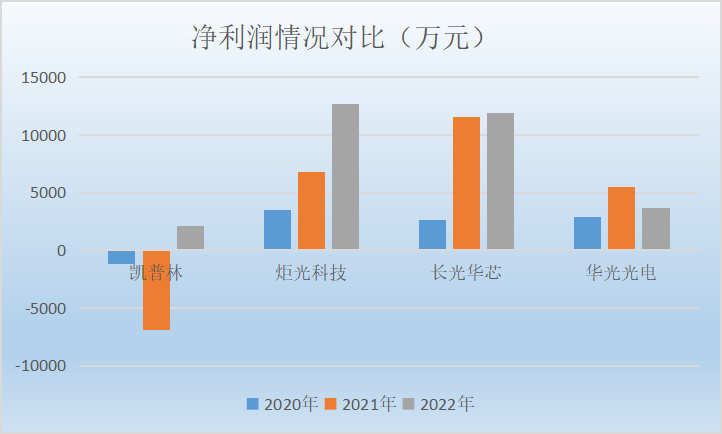

2020年至2022年,华光光电实现营业收入分别为1.85亿元、2.85亿元和3.18亿元;对应的净利润分别为2916.86万元、5489.96万元和3680.89万元。

其中,政府补助和税收优惠占华光光电利润总额的比重较大。2020年至2022年,公司计入当期损益的政府补助分别为1017.74万元、1161.88万元和1255.22万元,占利润总额比例分别为32.75%、19.6%和35.85%。同期,公司享受的税收优惠分别为343.09万元、683.72万元及723.35万元,占利润总额的比例分别为11.04%、11.53%、20.66%。

即使不考虑政府补助和税收优惠,华光光电2022年仍存在增收不增利的问题。究其原因,华光光电表示,受宏观环境波动等因素的影响,公司下游消费电子、外贸出口等终端需求下滑,并通过产业链向上传导,导致公司产品销量下滑;二是下游细分领域需求波动导致竞争加剧,产品价格下降,使得公司综合毛利率下降。

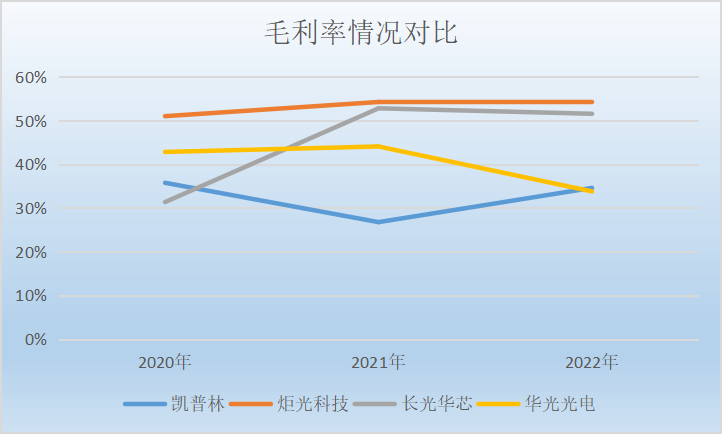

毛利率方面,华光光电2020年至2022年综合毛利率分别为42.82%、44.08%和33.79%。

对比同行的业绩情况发现,凯普林业务规模较大,但盈利水平较低;炬光科技营收、净利润均保持持续增长趋势;而长光华芯2022年营收已经出现下滑,净利润略有增长;华光光电的业务规模偏小,2022年毛利率也大幅下滑,在同行中处于垫底水平。

2023年以来,市场需求更不容乐观,长光华芯上半年实现营业收入1.42亿元,同比下降43.23%;净利润-1063.74万元,上年同期为5918.18万元。长光华芯表示,受经济增速放缓等宏观因素影响,市场信心不足,上半年激光器市场需求仍旧较为疲软,公司产品价格策略调整。

炬光科技方面同样如此,上半年实现营收2.4亿元,同比下滑9.09%,净利润为0.26亿元,同比下滑61.9%。炬光科技表示,受宏观经济因素影响,公司部分业务所处的光纤激光器行业客户价格整体下调幅度较大,市场环境日趋竞争激烈,受到下游客户巨大的降价压力,公司积极降价。

在半导体激光器行业市场需求情况不佳、产品价格大幅下滑的情况下,已经出现毛利率、盈利水平下滑的华光光电,2023年能否避免出现业绩大幅下滑的危机?

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们