光芯片按功能可以分为激光器芯片和探测器芯片,其中激光芯片主要用于发射信号,当注入电流>阈值电流时,就可以发射出特定波段的激光,从而将电信号转化为光信号。

1.政策分析

1.1政策背景

激光芯片是决定激光器性能的关键因素,对激光应用的精度、效率和可靠性有着直接的影响。其处于激光产业链上游的关键环节,影响中下游的器件制造和系统集成,在工业制造、医疗科技、通信、国防等诸多领域具有广泛应用。因此掌握激光芯片技术对于提升国家科技实力和产业竞争力具有重要意义,近年来政府对激光产业的政策支持倾斜力度不断加大,国家对突破激光产业“卡脖子”技术瓶颈寄予厚望。

1.2政策概要

2016年12月,国务院发布《“十三五“国家战略性新兴产业发展规划》提出“研制推广使用激光、电子束、离子束及其他能源驱动的主流增材制造工艺装备,加快研制高功率光纤激光器”。

2018年1月,国家知识产权局发布《知识产权重点支持产业目录(2018年本)》提出“激光器核心功能部件、先进激光器及高端激光制造工艺装备、先进激光制造应用技术和装备、大功率激光材料”。

2020年1月,科技部、发展改革委、教育部、中科院、自然科学基金委联合发布《加强“从0到1”基础研究工作方案》提出“国家科技计划突出支持关键核心技术中的重大科学问题。面向国家重大需求,对关键核心技术中的重大科学问题给予长期支持。重点支持3D打印和激光制造、光电子器件及集成、集成电路和微波器件等重大领域,推动关键核心技术突破“。

2021年1月,工信部发布《基础电子元器件产业发展行动计划(2021-2023年)》提出“重点发展高速光通信芯片、高速高精度光探测器、高速直调和外调制激光器、高速调制器芯片、高功率激光器、光传输用数字信号处理器芯片、高速驱动器和跨阻抗放大器芯片”。

2023年7月,国家发改委发布《产业结构调整指导目录(2023年本)》鼓励类目录提到“增材制造装备及专用材料,激光器、电子枪、扫描振镜等关键零部件”。

1.3政策解读

2016年《“十三五“国家战略性新兴产业发展规划》正式将激光器及其上下游产业链纳入重点关注扶持的战略性新兴产业。作为国家重点发展和亟需知识产权支持的重点产业,激光制造产业正逐步实现核心元器件和材料的国产化,加快高功率激光器的进口替代进程。

2020年相关政策将激光制造列入要实现0到1的原创性突破的领域,着重关注激光器件核心技术中的重大科学问题。从整体政策趋势来看,针对激光芯片行业的支持重点将更聚焦核心技术突破,突破制约行业发展的专利、技术壁垒,以打通产业链、保障激光产业安全稳定发展。

2.行业概况

2.1行业市场规模

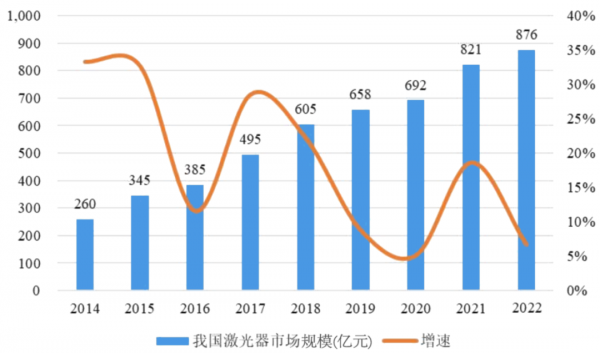

2.1.1中国激光器市场规模达876亿元,占据全球市场过半份额

根据光电汇OESHOW的数据,以销售收入为基准的2021年全球激光器市场规模达210.1亿美元,同比增长率为16.40%,2022年全球市场规模顺势继续增长至232亿美元。我国激光产业的发展速度略高于制造业的整体发展速率,以销售收入为基准的2021年中国激光器市场规模达821亿元,同比增长17.85%,到2022年中国激光器市场规模进一步扩大至876亿元,占据全球过半份额。

图1 中国激光器市场规模发展态势

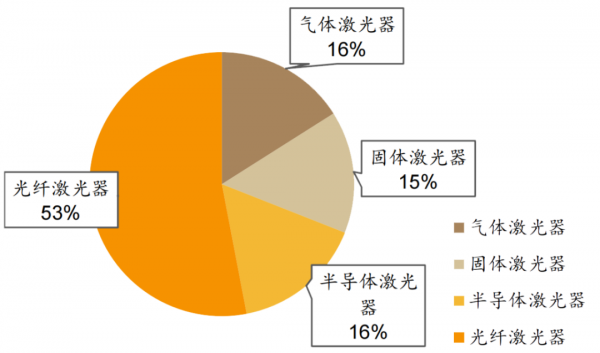

2.1.2半导体激光器市场规模达140亿元,占据激光器市场16%份额

根据增益介质的不同,激光器可以分为固体激光器、半导体激光器、光纤激光器、气体激光器等。根据LaserFocusWorld统计数据,2021年不同介质激光器市场占比分别为光纤53%、半导体16%、气体16%、固体15%。根据激光器市场规模可推得2022年我国半导体激光器市场规模约为140亿元。

图2 不同类型激光器市场占比格局

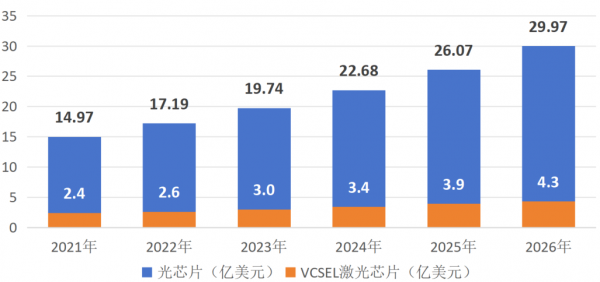

2.1.3光芯片市场规模达14.97亿美元,VCSEL激光芯片占15%

光芯片与光通信和光模块密不可分。根据亿渡数据,2021年我国光芯片市场规模达14.97亿美元,2015-2021年复合增长率达14.94%,预计2026年我国光芯片市场将增长至29.97亿美元。其中VCSEL激光芯片的需求不断扩大,2021年我国VCSEL芯片市场规模约为2.4亿美元,占据光芯片市场的约15%,预计至2026年,我国VCSEL芯片市场规模将增长至4.3亿美元。

图3 通信光芯片市场规模发展态势

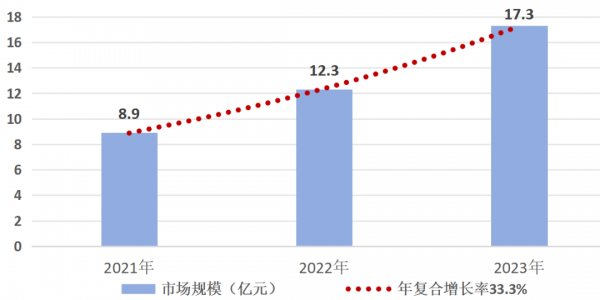

2.1.4中国非光通信激光芯片市场规模达17.3亿元,增长率高达33.3%

高端制造与医疗器械等领域对激光器需求持续扩大,非光通信类激光芯片高速增长,根据华泰证券测算,中国非光通信类激光芯片市场规模由2021年的8.9亿元增长至2023年的17.3亿元,2021~2023年年复合增长率为33.3%[9],行业处于成长期,未来仍将保持高速增长。

图4 中国激光器市场规模发展态势

2.2行业市场前景

2.2.1产业升级催生大量下游应用需求,激光芯片商业机遇庞大

半导体激光芯片制造业产业升级中扮演关键角色。从赋能高端制造角度来看,大功率加工和小功率精细加工均为产值相当的行业热点,均对半导体激光芯片产生了巨大需求。从产品应用角度观察,除了高端制造领域的快速增长外,激光测距雷达、3D传感、精准医疗器械、高通量低延时通信、激光扫描等市场也在迅速发展,为激光产业链尤其是激光芯片制造商带来了巨大的商业机遇。

2.2.2聚焦材料与结构强化功率与效率,高集成定制功能形成趋势

激光芯片技术发展路径多样,提高功率和效率是攻关升级的抓手之一,以满足工业激光器对更高功率和更好光束质量的需求,为此更短的波长和更快的频率将是研发重点。提供研究新型半导体材料(如二维材料)和创新的芯片结构设计以提升激光芯片的性能,并且随着系统集成度的提高,激光芯片将趋向更小的尺寸和更高的集成度,针对特定需定制特殊性能或功能的激光芯片将成为趋势。

2.3行业市场份额

2.3.1海外企业主导激光芯片市场,国产企业多点突破

根据2019年市场数据来看,包括Lumentum、Osram、II-VI、Jenoptik、NeoPhotonics等美国和德国厂商在高功率半导体激光芯片领域处于垄断地位,占据90%以上市场份额;日本厂商在信息型半导体激光领域占据市场70%的份额。

近年来国内密集组织相关产学研合作,重点突破高功率高亮度、特种半导体激光芯片等先进激光产品和合束技术等一系列卡脖子问题,诸如长光华芯、武汉锐晶、华光光电、纵慧芯光、炬光科技等国产激光芯片企业逐步开始崭露头角并开始在部分细分技术领域取得领先。

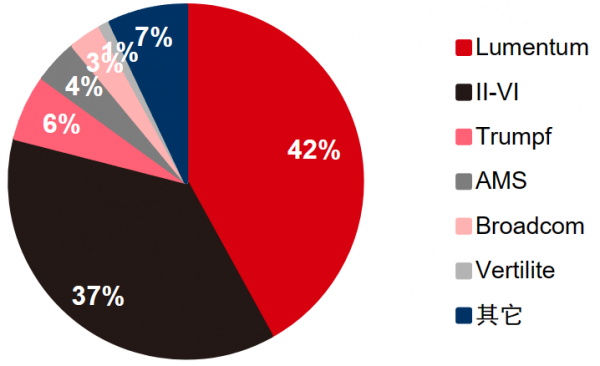

2.3.2海外巨头垄断VCSEL市场近80%,国产厂商逐步追赶

Lumentum是全球最大的VCSEL激光芯片供应商。据Yole统计,2021年Lumentum占据了全球VCSEL市场42%的份额,ll-VI通过2019年收购Finisar成为了目前全球第二大VCSEL激光芯片供应商,2021年市占率达37%,即前两大玩家合计占据了近80%的市场。长光华芯、纵慧芯光等国产厂商在VCSEL领域同样具备强劲潜力,逐步突破一个又一个关键技术壁垒。近两年国产VCSEL产品不断涌现,VCSEL激光芯片的国产化进程正在加速推进中。

图5 全球VCSEL芯片市场份额(2021)

3.产业链分析

3.1产业链概况

激光芯片产业链主要包括上游的光学材料和光学元件,如激光晶体材料、光学镜片、特种光纤、光纤合束器等核心部件。中游是各类激光器及其配套设备的生产,包括固体激光器、光纤激光器、气体激光器、液体激光器等不同类型,以及激光器二极管、激光模块等。下游则是面向各个行业终端需求的应用,如通信与光储存、科研与军事、医疗与美容等领域。

图6 激光芯片产业链

3.1.1上游分析

上游在激光芯片产业链中扮演着基础性和关键性的角色,主要包括光学材料、光学元件和其他构成激光器的必要材料。上游原材料的价格变动会直接影响到激光设备的成本。

(1) 光学材料

光学材料是制造激光器的核心基础,包括激光晶体材料、特种光纤等。激光晶体材料主要用于产生和放大激光光束,其性能直接影响到激光器的输出功率、稳定性以及寿命。

(2) 光学元件和器件

包括光学镜片、泵浦源、振镜、光栅等。光学镜片用于聚焦、反射和传输激光光束;泵浦源为激光器提供能量激发激光工作物质;振镜和光栅则是控制和调节激光光束的重要元件。目前国外大型光学元器件制造商如II‐VI、nLight、LUMENTUM在高端领域仍占据主导地位,国内的光学元器件制造商如福晶科技、光库科技等也在迅速崛起。

3.1.2中游分析

中游在激光芯片产业链中主要负责各类激光器及其配套设备的生产和研发,是连接上游原材料和下游应用的关键环节。

激光器包括固体激光器、光纤激光器、气体激光器、半导体激光器以及其他类型的激光器。根据工作物质的不同,具有不同的性能特点和适用领域。例如,光纤激光器因其高效率、高亮度和良好的稳定性,在工业切割、焊接和打标等领域得到广泛应用;而固体/半导体激光器则在精密加工、医疗和科研等领域有其独特优势。

3.1.3下游分析

激光芯片的下游应用涵盖了众多高科技领域,其创新性和高效性为各行业带来了深远影响。在通信领域,激光芯片被广泛应用于长途通信、数据中心互联以及5G、6G网络的建设中起到关键作用,提供低延迟、高带宽的通信服务;在医疗健康领域,激光芯片应用于激光手术、激光美容、生物医学成像和疾病诊断等方面。此外,激光芯片还应用于科研、能源、环保、安全防护、军事等诸多领域。

3.2竞争分析

在高功率半导体激光芯片领域,国内半导体激光芯片行业随着技术的不断突破,处于快速发展期,主要厂商包括长光华芯、武汉锐晶、度亘激光、华光光电、深圳瑞波等。据统计,2020年长光华芯、武汉锐晶占国内高功率半导体激光芯片市场份额分别达13.4%和7.4%,国产率近21%。长光华芯2020年自主研发的30瓦芯片反超了当时国际领先水平的27瓦,现在又推出了功率达到35瓦的激光芯片,突破多项“卡脖子”技术难关。

我国光芯片企业已基本掌握10G光芯片的核心技术,但部分型号产品仍存在较高技术门槛,依赖进口。根据ICC统计,2021年全球10GDFB激光器芯片市场中,较为领先的厂商包括源杰科技(份额为20%)、住友电工(份额为15%)。但另一方面,部分10G光芯片产品性能要求较高、难度较大,如10GVCSEL/EML激光芯片等,国产化率不到40%。

在VCSEL领域,基于VCSEL量产成本低、波长稳定等优势,随着VCSEL功率密度等性能持续提升,有望成为半固态/固态激光雷达发射端核心元器件。目前,海外龙头Lumentum、II-IV凭借技术优势主导芯片市场,根据Yole数据,Lumentum、II-IV两家公司2019、2020年市场份额合计占比分别为67.7%和79.6%。在生产模式上,Lumentum将外延环节外包,II-VI自产外延片。国内传感应用类VCSEL企业主要包括长光华芯、纵慧芯光、睿熙科技、博升光电、柠檬光子、瑞识科技等,其中长光华芯等头部厂商采用IDM模式,打造核心竞争力。

4.总结

VCSEL 是具有高可靠性和设计冗余的一种光源,激光雷达用 VCSEL 具有多结堆叠结构、多通道发射、多波长、多重连接等特点。将新技术结合到单个 VCSEL 芯片中,利用芯片设计的灵活性,以及组件、模块、子系统的相互优化,有助于推动激光雷达产品的差异化满足不同的应用诉求。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们