于是只能采用“恐吓”,希望用苛刻的条件来吓退中国资本。而所“打出的牌”,还是集中在CFIUS审批、台湾审批、资金证明等“老生常谈”的问题。可,时过境迁,中国资本在国际并购中的成熟和自信已非“吴下阿蒙”。

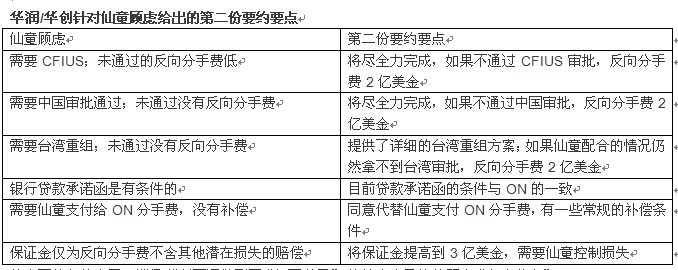

据悉,针对仙童半导体提出的“疑虑”,华润和华创给出了更加明确、更加优惠、更加保证仙童利益的修改。

从上面的条款来看,华润/华创可谓做到了“仁至义尽”,将仙童半导体的顾虑“充分考虑”。在接近10亿美金的反向分手费中,可以看出华润/华创对仙童半导体的志在必得,当然也希望华润/华创能对仙童的价值再做更仔细、认真和全面的评判,豪掷千金,“冲冠一怒为红颜”是否真的值得!

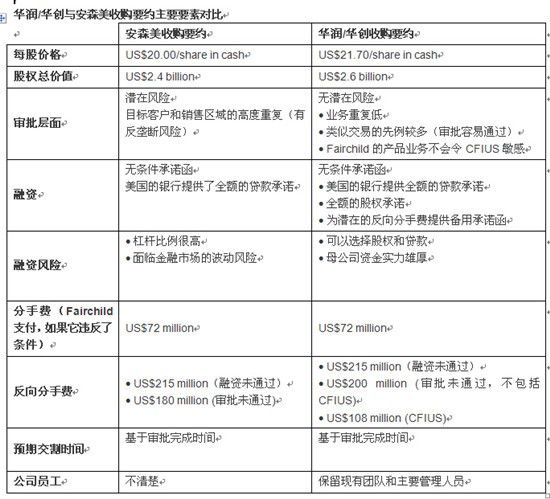

华润/华创的“不离不弃”和“真心真意”应该能让仙童半导体认真考虑中方的条件,从股东利益、员工利益和公司前途上做出正确的选择。目前在中方收购要约和On semi的条件中,可以说是中国资本“全面胜出”:既能保证仙童半导体股东的利益最大化,又能给予政府审批通过的确定性,还能保证仙童现有团队的稳定。在此诚心诚意下,仙童半导体是时候考虑给予中国收购方公平竞争的舞台了。Fairchild能否Fair Play,拭目以待。

随着中概股、华人企业大多数被并购,真正的国际公司,开始成为中国资本未来国际并购的主要目标。但真正要并购一家国际公司难度可谓是“难于上青天”。除却政府审批等“表面”上的障碍,最大的困难还是来至于国际公司的股东、董事会和管理层对“中国”的认可。毕竟中国半导体和中国产业资本是“后起之秀”,而对这些“祖上曾经阔过”的老外来说,肯定有着“傲慢与偏见”,而对中国资本和产业的不熟悉,更加导致了这种观点。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们